財務戦略

2020/02/22

M&Aはさまざまな目的があって実施されます。その目的の一つが「シナジー効果を得る」ことです。

シナジー効果とは、いわゆる買収によって相乗的に利益が向上するなど、メリットが得られることを指します。

M&Aで買い手・売り手のどちらか一方しか業績改善が見られない場合、シナジー効果は十分得られなかったといえます。M&Aは「1+1=2」ではなく、「1+1=2以上」を目的に行うものなのです。

今回は、どうすればM&Aでシナジー効果を発揮できるのか、ポイントをご紹介します。

目次

M&Aを実施するにあたり、企業規模の拡大が主な目的とされることが多いですが、、実際にはそれだけがメリットになるわけではありません。2つの会社が1つになることで、これまで以上の売上や成果をもたらしてくれる可能性があります。

これが、シナジー効果です。

例えば、取引先へのクロスセルにより売上単価の向上を目指す、これまで外注していた業務を内製化できるなどが挙げられます。

まずはM&Aによって得られる各分野のシナジー効果を確認してみましょう。

企業において、人材は「人財」とも呼ばれるように、非常に重要で不可欠な存在です。

M&Aを実施した後も、環境を整え優秀な人材に育成していかなければ十分な効果は得られないでしょう。

特に技術職は、人材としても有効活用できますし、ノウハウの共有といった開発面の強化にも役立つ可能性が高くなります。

ただし、M&Aではうまく経営統合ができないと退職者が増えるなど、人材面での問題も発生しやすくなります。そのため、買収後どのように経営統合していくかで人材に関するシナジー効果も変わってくるでしょう。

買い手と売り手、どちらにもそれぞれ生産拠点が存在する場合、統合によってムダが省かれ、コストパフォーマンスが向上する可能性があります。

さらに、互いが補完しあえば物流を効率化できたり、万が一災害が発生した時もその他の地域で事業を継続しやすかったりするなどのメリットも得られるでしょう。

物流・拠点に関するシナジー効果は、基本的にコスト削減へ大きな影響を与えてくれます。

買い手企業の信用力から、売り手企業のコスト効率を改善したり、投資余力を生み出したりすることが、財務に関するシナジー効果です。

特に買い手・売り手の両者が同じ地域へ投資していた場合、その地域を統廃合すれば他の分野や地域へ経営資源を振り分けられるといったメリットがあります。

また、企業規模が拡大することで財務が安定し、金融機関からの信用も上がります。

合併した際に、お互いの取引先に対し提案力を高められ、なおかつ販売力の強化につながることで取引先との関係を強化したり、新たに関係を築いたりすることができます。

また、ターゲットとなるユーザーが同じである会社を買収した場合、クロスセルでお互いの商品を販売して売上アップにつなげることが可能になります。また、同業他社を買収した場合は、仕入れ先を統一してコストを抑えられる効果が期待できます。

ここまででご紹介したシナジー効果は、大手企業に限った話ではありません。近年は中小企業でもM&Aを実施し、大きなシナジー効果が発揮されているケースも多くなっています。

例えば、既存する事業の技術・ノウハウの活用や、市場シェアの拡大による成長は特に重視されています。また、企業の戦略としてさまざまな効果が期待できます。

売り手企業の知名度やブランド、信用力が新市場ですでに確立されている場合、買い手企業は買収することでスムーズな新市場への開拓を実現できます。

新製品の開発では、M&Aによってブランドを活用できたり、信用力が発揮できたりする以外にも、認可の取得などのプロセスを省略し、素早く新製品開発に携われるといったメリットが挙げられます。

多角化戦略では1社へ多額の投資をしなくても、少ないコストでさまざまな投資・事業への挑戦ができるというシナジー効果が発揮されます。

実際に、売上が向上しただけではなく社員のモチベーションアップや企業の知名度アップなどの効果が得られたという中小企業の声も挙がっています。

社員のモチベーションは生産性や売上にも大きくかかわってくるため、M&A実施後は社員の意識改革とモチベーションを高めるための環境づくりも重要です。

これまで数々の中小企業がM&Aを実施してきましたが、すべてが成功してきたわけではありません。中にはうまくシナジー効果が発揮されず、失敗に終わった例もあります。

具体的にはどのような事例があるのか、成功と失敗、それぞれのケースをご紹介しましょう。

まず成功事例としてご紹介するのが、株式会社Clearが有限会社川勇商店を買収した事例です。

株式会社Clearは、日本酒に特化したスタートアップ企業で、日本酒の定期購入サービスや日本酒専門のWEBメディアなどを展開しています。一方、有限会社川勇商店は1965年に創業された老舗の酒屋であり、主に日本酒の小売りを手掛けてきました。

Clearが川勇商店を買収したことにより、免許取得やネットワーク構築などの手間を省き、新規参入が可能となりました。

川勇商店でもWEBサイトを通して酒類を販売できる環境が手に入るため、高いシナジー効果が得られる成功事例といえるでしょう。

続いては、楽天グループ株式会社がマイトリップ・ネット株式会社を買収した成功事例です。

買収が行われたのは2003年。ネットでホテル予約ができる事業を行っていたマイトリップを買収し、後に「楽天トラベル」と社名を変更しました。

楽天はその後もさまざまなM&Aを行い「楽天経済圏」と呼ばれる、どのようなサービスであっても楽天にある状態を作り出しました。

主にカメラを開発・製造しているカシオ計算機株式会社は、写真管理アプリを手がけるリプレックスを買収しました。

カシオとリプレックスがもっている技術を組み合わせ、最先端のデジタルカメラの開発などすることで、利益増加に成功しています。

ある会社(A社)がB社を買収した失敗事例です。買収するまでは良かったのですが、本格稼働するまでの準備段階でA社はB社に対し、「A社が使っているシステムをB社でも使うように」と強制してきました。

すると、B社に在籍していた優秀な従業員が退職してしまい、結果としてシナジー効果が受けられずに終わってしまいました。

このようにどちらか一方のメリットや、利益を得ることを目的としたM&Aや、急激な環境の変化を相手方に押し付けるやり方では、M&Aでシナジー効果を得ることはできません。

シナジー効果は「損益面」と「戦略面」の2つの側面から測定することが可能です。

M&Aで買収したときの「損益」に与える影響を見て、シナジー効果が測定できます。

買収により「コストが削減できた」、「売上がアップした」、「粗利が改善された」などが、損益面での測定に該当します。

数値化することで、短期間であるにも関わらずシナジー効果を得られたかどうかが判断できる方法です。

企業の安定性や将来的な企業戦略によってシナジー効果が測定できます。買収で「競合他社や市場内で自社の在り方が変わった」、「将来を見据えた戦略として目標を達成できた」などは戦略面の測定に該当します。

損益面とは異なり、成果が見えるまで長期間かかる可能性もあるため、短期間での損益は度外視する形になるでしょう。

しかしながら、長期的な視点でM&Aを見なければ、失敗する確率は高まります。

長期的視点で考えるためには損益面のみでなく、戦略面においてもM&Aをしっかりと評価するしくみを持っておくべきです。

シナジー効果を考えるうえで、フレームワークを利用することが大切です。

内部リソースと外部リソース、大きく2つに分けて考えていきます。

内部リソースは、保有している経営資源のことです。具体的には、人材や物流拠点、資金です。

人材なら、どのような技術者がいるのか、どのような仕事ができる従業員がいるのかなどです。

自社と買収相手の内部リソースをフレームワークに落とし込み、組み合わせることでどのようなシナジー効果が生まれるかを考えます。

外部リソースは、会社と関係のある外部の経営資源のことです。具体的には顧客リストや取引先を指します。

自社と買収相手には、どのような顧客がいるのかを分析し顧客ニーズを把握することで、今後の戦略を立てるときに役立ちます。顧客については特にシナジー効果が期待できる部分ですので、しっかりと考えることが重要です。

取引先は、それぞれどのような取引先があるかを洗い出していきます。コストカットや安定供給につながる可能性があります。

買収前にどんなシナジー効果が得られるのか把握できていないと、逆にマイナスの効果を生み出してしまう恐れがあります。

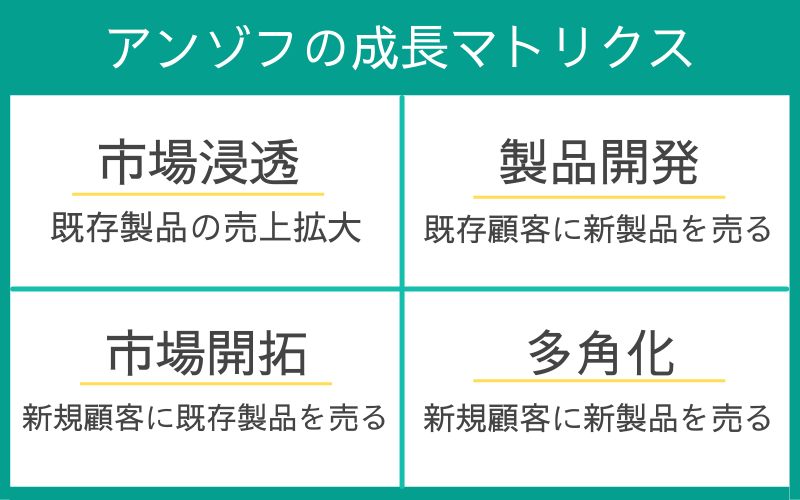

買収前にシナジー効果を測定する方法として一般的なのは、「アンゾフの成長マトリクス」です。既存市場・新規市場・既存製品・新規製品の4分割にマトリクス図を作成し、それぞれに戦略を位置付けていきます。

既存市場と既存製品なら「市場浸透」、新規市場と既存製品なら「市場開発」、既存市場と新規製品は「製品開発」、新規市場と新規製品は「多角化」といった目的が生まれるのです。

・市場浸透

市場浸透を狙ってM&Aを行うなら、企業規模の拡大や売上アップ、コスト削減などの相乗効果が期待できる企業を探してみましょう。

・市場開発

新しい市場を開拓していきたい場合、自社にはない販路や地域、事業を保有する企業を買収することで新たな市場への進出も図りやすくなります。

・製品開発

自社と異なる商品を製造する会社を買収することで、製品開発力やノウハウ・技術を獲得できます。

・多角化

多角化戦略は、これまで構築してきたノウハウが活用できるような、関連性のある企業を選ぶのがポイントです。

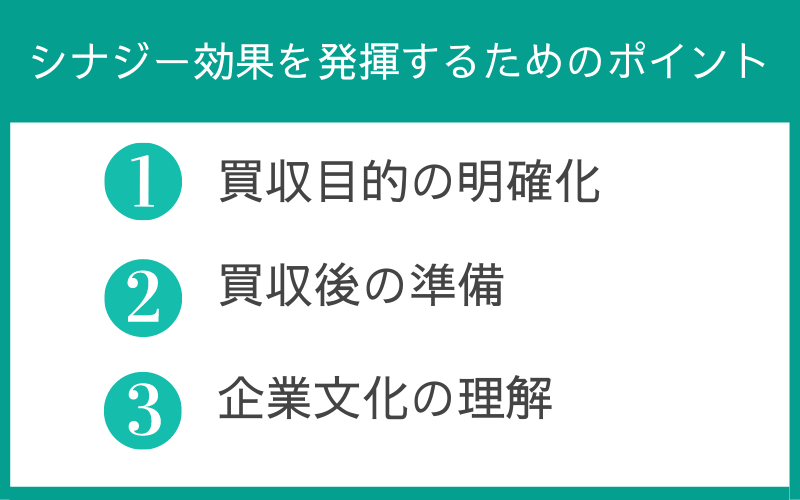

買収後にしっかりとシナジー効果を発揮するためには、以下の3つのポイントを押さえておく必要があります。

M&Aを実施する際に、シナジー効果を発揮するためには 買収目的を明確にしておかなければなりません。

特に、よく見られるのがM&A自体が目的になっているケースです。M&A自体が目的になると、買収したことで満足してしまい、その後のプランが成り立っておらず失敗に陥る危険性があります。

買収目的を明確にするだけでM&Aが必ず成功するわけではないものの、買収目的を明確にしたうえで譲渡企業を探せば、シナジー効果を発揮しやすい企業も見つけやすくなるでしょう。

買収目的を明確にして企業を買収したら、今度は本格稼働までの準備が必要となります。

この時、買収後の準備をしていないまま買収してしまった場合、統合プロセスや責任者を誰にするかなどで時間を取られてしまうため、シナジー効果が十分に発揮されなくなってしまう危険性が高くなります。

そうならないためにも、M&Aを検討した最初の段階で、買収後のプランニングについても考えておきましょう。

失敗事例でもご紹介したように、譲渡企業の企業文化などを理解しないまま、自社のやり方をいきなり導入してしまうと人材が流れたり、経営統合が失敗したりする引き金となってしまいます。

時間はかかってしまいますが、譲渡企業についてきちんと理解し少しずつやり方を変えていったほうが社内での反発が起きません。そうすることで、相乗効果も発揮されやすくなります。

買収後のPMIがなぜ重要なのか、紹介します。

PMIを適切に、そしてスムーズに進行させるには管理者の存在が必要不可欠です。管理者がいなければPMI実行時の従業員の負担が大きくなってしまい、スムーズに業務へ移れなくなってしまいます。

買収前にリーダーとして力を発揮する人材を確保し、PMIの管理者として育成しておきましょう。

買収後の事業計画を策定する場合、デューデリジェンスから得られた情報をもとに具体化していきます。

手順だけではなく、買収から本格的に事業を稼働するまでの期間、買い手と売り手双方の従業員の感情なども考慮しながら方針を決めましょう。

事業計画の策定で決めた方針を実行に移すために、どのようにすればよいのか具体的に示した計画を「アクションプラン」と言います。

アクションプランでは実際の行動を設定する前に、財務や顧客、業務プロセス、学習の面から目標を可視化しておくことが重要です。目標を達成できるためには、どのような行動を取ればいいのかが明確になります。

アクションプランを策定したら実際に行動へ移すのですが、「やりっぱなし」になっていては目標の達成率も低下してしまいます。進捗管理を徹底させ、PDCAサイクルを回すことで買収後の事業計画を成功に導けるようになります。

行動は計画通りに実行し、もし期間がずれ込んだり失敗したりした場合は、何がダメだったのか要因を分析しつつ計画を見直すことが大切です。

M&Aは買収すること自体が目的ではなく、買収によってシナジー効果を得ることが目的の一つとなります。ポイントをまとめると以下のとおりです。

買収後にしっかりとシナジー効果を得るために重要なこと3つ

1.買収目的を明確にする

2.買収後の準備を行っておく

3.相手企業への理解を示す

買収した側と買収された側の両方でメリットがなければ、十分なシナジー効果は得られなかったという評価になります。1+1=3、4…と大きくなるようなM&Aを目指しましょう。

2019/12/06

2019/12/03

2018/11/18

2019/10/17

2020/03/17

2020/05/10

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.