財務戦略

2021/03/15

今回は財務分析のポイントに関して、項目を分けて説明します。まずは財務分析のポイント、各財務諸表(損益計算書・貸借対照表・キャシュフロー計算書)から解説していきます。

財務分析のポイントは、経営者や財務管理担当者が企業の直近の収益性・財政状態を分かりやすく把握するために重要な財務指標を押さえ、利益率・貸借対照表に関する安全性を網羅的に示すことにあります。

特に最近のコロナ禍のようなに経営環境の変化が激しい現代では、利益率が過去に比べて改善しているか、悪化しているかで経営成績の状況を判断したり、会社が借金をしすぎていないか、総合的に財務指標を把握しておく必要があります。

財務分析を効果的に行うには、まずは財務諸表の基本や仕組みを理解しないといけませんので次項以降で解説していきます。

財務分析の基本は、損益計算書、貸借対照表、キャッシュフォロー計算書といった財務三表といわれる企業の決算書類を理解することが大切です。基礎になる書類の仕組み・何が表示されているか、収益性を示す利益率にはどのようなものがあるか、財政状態の安全性を示す指標には何があるかを総合的に頭に入れておく必要があり、計算式も含めて理解しておくことが重要です。

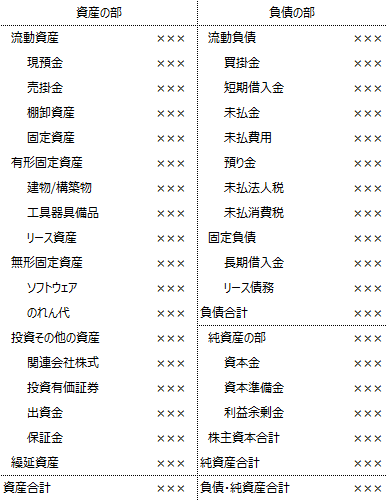

まずは、貸借対照表から見ていきましょう。

貸借対照表とはBalance Sheet(バランスシート)ともいい、企業の財政状態、すなわち資金の調達とその運用方法の結果を明らかにした財務諸表です。資産と負債、およびその差額である純資産から構成されています。

資産に関しては、現金、売掛金、棚卸資産、固定資産、投資有価証券等が計上されます。負債に関しては、仕入債務(買掛金等)、借入金・社債・退職給付引当金、資産除去債務、リース債務等の将来的にキャッシュアウトにつながるような項目が計上されます。

純資産に関しては、資本金、利益剰余金、新株予約権、自己株式等の資本項目が含まれます。一般的には自己資本といわれることもあります。

貸借対照表(バランスシート)は、これまでの企業経営の積み重ね(結果)とも言われています。

そのようなことからも、純資産がプラス(資産超過)であるか、マイナス(債務超過)であるかは、企業評価に大きな影響を与えます。

(貸借対照表は下記例示)

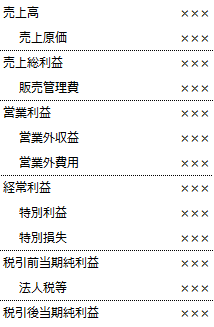

損益計算書は、企業の経営成績を把握するための財務諸表です。一番上に表示されるのが売上高、次いで売上原価と差額利益の売上総利益(粗利)、その下に販売費及び一般管理費と営業利益になります。

営業利益以下は営業外収益・損失および特別損失と特別利益が表示され、税引前当期純利益が計算されます。その後は法人税等および法人税等調整額、および税引き後当期純利益が計算・表示されます。

多くの日本企業では営業利益に営業外損益を加減算した経常利益が計算されますが、国際的な財務諸表では経常利益という指標は一般的ではなくEBITDA(支払利息・税金・償却費前利益)が計算されます。

最近の日本企業でも投資家が重視する財務指標がEBITDAとの認識が広まり、IRの資料の中でもEBITDAとEBITDAマージン(EBITDA/売上高)が計算されていることが多くなっています。

損益計算書で重要なポイントは、売上総利益(粗利)です。

粗利は企業として取引先に対して提供する商品やサービスの付加価値とも言われ、売上総利益が低いもしくはマイナスであると、企業としての存在価値がない(継続している理由がない)と言われても仕方がありません。

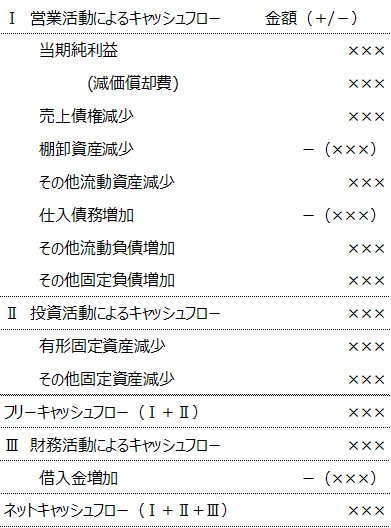

キャッシュフロー計算書とは、企業のキャッシュ(現金)の増減を現した財務資料です。

損益計算書では、売上-費用=利益で企業の1年間の評価をしていますが、現実問題として利益が出ているのに手元現預金は前年に比べて少なくなった、もしくは、利益は減ったのに手元現預金は増えているなどの減少が実際におこります。

その理由は損益計算書上で減価償却費として費用計上されているが実際には現金として支出がない(実際は設備投資などで現金を払い、数年をかけて償却していく)勘定科目があるからです。

そういったことから、1年間の経営活動の中で実際のキャッシュ(現金)が同のように増減したのかを現したものかを表したものがキャッシュフロー計算書です。

分析される項目は営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローに分類されます。

営業キャッシュフローは営業活動によってキャッシュが1年間でどのように増減したのかが確認できます。

投資キャッシュフローは貸付金の回収や設備投資活動によってキャッシュが1年間でどのように増減したのかが確認できます。

財務キャッシュフローは借入金や社債などの調達活動によってキャッシュが1年間でどのように増減したのかが確認できます。

次項から財務分析の詳細について解説していきますが、

大前提として、決算書に記載されている数値が適正であるか?

(会社の実際の状況に則した数値になっているのか)

この点は非常に重要です。

そもそも正確な数値でない基礎資料(決算書)から分析された指標は何の役にも立ちません。

よって大前提として分析する決算書が実態に則した数値で形成されていることが重要です。

それでは、詳細の経営指標について解説していたいと思います。

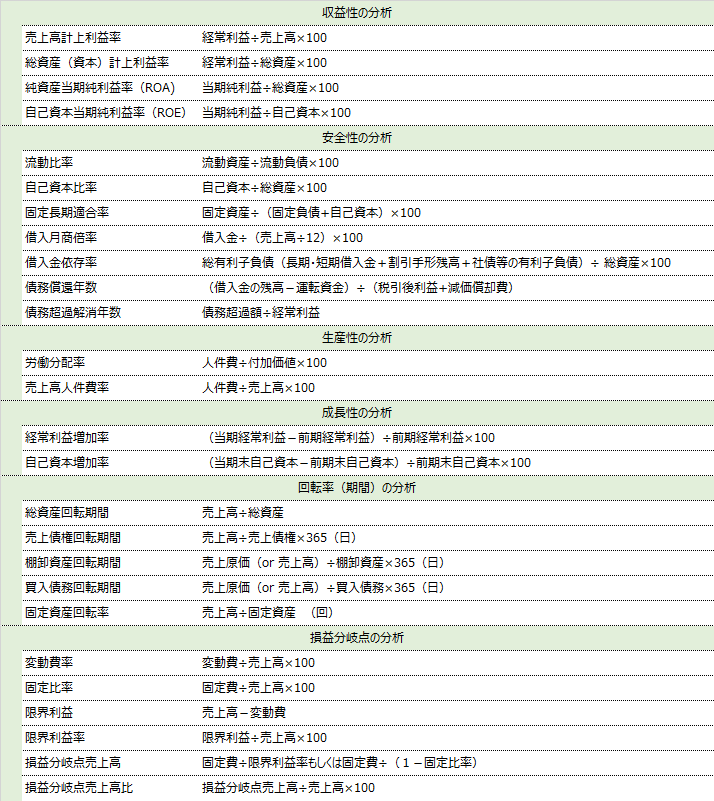

ここでは、財務分析にポイントとなる収益性/安全性/生産性/成長性に関して解説していきます。

まずは損益計算書関連の収益性分析について財務分析のポイントから見ていきましょう。

企業活動においえる収益性の分析において重要な経営指標は主に4つです。

・売上高経常利益率

・総資産経常利益率

・純資産当期純利益率(ROA)

・自己資本当期純利益率(ROE)

1年間の企業活動において、

利益が出たのか?

その利益は自社が投資した資産を活用して出た利益なのか?

企業の収益性に関する経営状況を理解する上で重要な経営指標です。

それでは、個別に内容を見ていきましょう。

経常利益÷売上高×100

売上高経常利益率は経常利益を売上高で除して計算される、収益性を示す指標の一つです。経常利益は営業利益に営業外収益(受取利息)、および営業外費用(支払利息)を加減した数値であり、毎期定期的に発生する営業外項目を加算することで、企業の経常的な収益性を示すことが可能になります。

また経常利益は借入金から派生して生じる支払利息の影響を加味しているので、銀行が融資を判断する際にも参考にする数値になります。

業種業態によりますが、3~5%の範囲が目指すべき指標と言えます。

この指標よりも低い場合は、どこに原因があるのか?

粗利が低いのか(売上総利益)、営業利益、もしくは営業以外の収支が影響しているのか?

指標に影響を与えている項目を導き出し、ますは要因を特定するところからスタートしましょう。

経常利益÷総資産×100

当該指標は、経常利益を総資産で除した数値です。経常利益を総資産で除すことで、企業が自社の総資産=負債・純資産の合計ですので、負債を活用した企業の効率性を示しています。

業種業態によりますが、3~5%の範囲が目指すべき指標と言えます。

この指標は高ければ高いほど総合的な収益性が高い企業と言えます。

評価としては、少ない資本でどれだけ効率的に収益を上げているのかを計る経営指標です。

当期純利益÷総資産×100

当該数値は、当期純利益を総資産で除した数値になります。当期純利益は税引き後の数値であることに留意し計算する必要があります。

上場企業の分析などで良く用いられる指標でROA(Return On Asset)と言われる指標です。

業種業態によりますが、2~4%の範囲が目指すべき指標と言えます。

企業の効率的な収益力を評価する経営指標で高ければ高いほど評価されます。

当期純利益÷自己資本×100

当該数値は、当期純利益を自己資本で除した数値になります。当期純利益は税引き後の数値であるので、株主に帰属する利益になります。そのため自己資本当期純利益率は、株主資本とそれに対する効率性・収益性を示す財務指標になりますので、プレゼンテーション資料でもよく使用されます。

上場企業の分析などで良く用いられる指標でROE(Return On Equity)と言われる指標です。

株主の立場からみた収益力を計る経営指標で、業種業態によりますが、5~10%の範囲が目指すべき指標と言えます。

企業活動においえる安全性の分析において重要な経営指標は主に7つです。

・流動比率

・自己資本比率

・固定長期適合率

・借入月商倍率

・借入金依存率

・債務償還年数

・債務超過解消年数

安全性の分析は主に貸借対照表項目を使用して行われます。

安全性の分析項目においては、企業としての支払能力(返済能力)や企業としての安定性などをチェックするために行われます。

流動資産÷流動負債×100

流動比率は流動資産を流動負債で除した数値として計算されます。1年以内に支払や返済が必要な買掛金/支払手形/借入金などの流動負債に対して、1年以内に現金化が可能な資産(現預金/売掛金/受取手形/商品など)をどの程度、持ち合わせているのかを表した指標です。

英語ではカレントレシオ(Current ratio)とも言い、100%を上回っていれば財務上は健全と判断されます。一般的には150%程度を超えていることが望ましいと言われています。

業種業態によりますが、150~180%の範囲が目指すべき指標と言えます。

自己資本÷総資産×100

自己資本比率は、総資産に対する自己資本の比率になります。金融機関で重視されやすい指標ですが、それ以外にも一般の事業会社においても財務安全性を示す重要な指標であります。

企業が計上した当期純利益は、利益剰余金に累積していきますので安定して利益を計上している会社であれば自己資本比率は高い傾向にあり、いわゆる「内部留保」が厚い状況になります。

自己資本比率は高ければ高いほど評価される指標です。

業種業態や業歴によりますが、35~40%の範囲が目指すべき指標と言えます。

固定資産÷(固定負債+自己資本)×100

固定長期適合率は、固定資産を自己資本と固定負債の合計で除して計算される数値になります。本来、設備投資は自己資本を中心に投資することが望ましいと言われています。

設備投資(固定資産への投資)が長期借入ではなく短期借入などで多くが賄われている場合、固定長期適合率の数値は悪化します。固定資産投資が会社の長期の資金で運用出来ているかどうかを判断する指標であり、100%を基準にして判断され、100%を下回ることが望ましいと言われています。

業種業態によりますが、50~80%の範囲が目指すべき指標と言えます。

設備投資が必要な業種業態に関しては、100%以下の数値を基準として考えてください。

借入金月商倍率=借入金÷(売上高÷12)×100

当該比率は借入金が月間売上高の何倍であるかを示す指標であり借借入金の返済余力を見る指標です。借入金月商倍率=借入金÷(売上高÷12)で計算されます。

借入月商倍率は銀行融資の際に重要視される指標の1つです。

銀行融資の1つ基準として、業種業態にもよりますが、月商の3ヶ月分の借入が1つの目安になると言われています。

よって、業種業態によりますが、3~4倍の範囲が目指すべき指標(銀行融資の限度)と言えます。

この数値を超えないような資金繰りが必要と言えます。

総有利子負債(長期・短期借入金+割引手形残高+社債等の有利子負債)÷ 総資産×100

借入金依存率は、総有利子負債(長期・短期借入金+割引手形残高+社債等の有利子負債)/ 総資産)で計算されます。分析の意図は、貸借対照表上、総資本の何%を有利子負債によって賄っているのかを判断することになります。

資本構成は企業の業種によりますが、一般的には当該数値は小さい方が望ましいと言えるでしょう。

借入金依存率は低ければ低いほど良いと言われている経営指標で、業種業態によりますが、30~40%の範囲が目指すべき指標(限度の指標)と言えます。

この数値を超えている場合は、企業経営が借入金に依存している傾向にあるので、調達方法を含めた財務体質の改善が必要と言えます。

(借入金の残高-運転資金)÷(税引後利益+減価償却費) (年)

債務償還年数は、(借入金の残高 – 運転資金)÷(税引後利益+減価償却費)で計算されます。債務償還年数で計算する借入金の残高は有利子負債と読み替えておらえれば大丈夫です。

運転資金は事業を遂行するのに必要最低なキャッシュであり計算方法・企業によって異なりますので実態に合わせて計算するのが望ましいでしょう。債務償還年数は企業の有利子負債返済能力を判断するのに非常に有用です。

業種業態によりますが、10年以内が目指すべき指標と言えます。

10年を超える場合は、借入依存が高いと見られ、営業活動による収入が少なく、財務活動による収入(銀行借入など赤字補填の調達)が多く、企業経営として、長期的に見ると非常に厳しい状況へ進んでいると考えた方がよいでしょう。

その意味でも債務償還年数が6年~7年を超えたあたりから、収益力や財務体質の改善を検討した方が良いと言えます。

債務超過額÷経常利益 (年)

当該数値は債務超過額/経常利益で計算されます。財務安全性を確認する際に非常に重要な指標で融資の際に重視されます。

債務超過は一刻でも早く解消する必要があります。

銀行が考える基準となる指標は概ね2年以内が1つの目安と言われています。

企業活動においえる生産性の分析において注目する経営指標は主に2つです。

・労働分配率

・売上高人件費率

生産性の分析は、収益をどの程度効率よく生み出しているかを分析する指標の1つです。

収益性との関連もある指標です。

一般的には、従業員1人辺りの生産性(生み出す売上高)や付加価値(企業としての収益の根源)がどの程度捻出できているのかなどを経営指標から導きだしています。

人件費÷付加価値×100

労働分配率は、人件費を付加価値で除した数値になります。この数値は人件費に何を含めるか、付加価値の範囲はどのようにするか、という点で恣意性があるので議論で使用するには向かないという特徴があります。

従業員の賃金の目安に利用され、一概に高い・低いというのが企業としてよい訳ではありません。

よって、労働分配率の見方としては、業界平均との比較が重要です。

今回はすべての業種業態についてお伝えすることはできませんが、業種業態によりますが、70%程度が全業種の平均値と言えます。

人件費÷売上高×100

売上高人件費率は、売上高に対する人件費の割合がどの程度であるかを評価する指標です。

一般的には、低い方が効率的であると評価されますが、一概に低いことが良いという訳ではありません。売上高(利益)を従業員にどのように分配していくのか?

この辺りも業界の平均値などと比べ考える必要あります。

また、企業風土もありますので、会社として独自の指標をもっておく必要があると思います。

業種業態によりますが、10~20%の範囲が1つの指標と言えます。

>>人事評価制度とは?意義・目的・作り方・導入成功のポイントを解説

企業活動においえる成長性の分析において注目する経営指標は主に2つです。

・経常利益増加率

・自己資本増加率

成長性の分析は主に損益計算書項目を使用して行われます。

成長性の分析項目においては、企業規模の拡大や経営戦略などをチェックするために行われます。

(当期経常利益-前期経常利益)÷前期経常利益×100

経常利益増加率は、経常利益の前期と当期の数値の差額を前期の経常利益で除すことで、増加率を計算し、経常利益の成長率を測定する指標になります。経常利益以外でも売上総利益、営業利益等についても同じ算式で計算できます。

経常利益増加率は高ければ高いほど評価されます。

経常利益増加率を見る上でのポイントは、増加率に変動があった場合の原因(要因)の分析が重要です。

これまでは順調に経常利益が年々増加していたのに、今期は増加率が減少した場合など、その原因が一過性のものなのか、競合他社や外部環境が影響したものなのかなどを調査する必要があります。

(当期末自己資本-前期末自己資本)÷前期末自己資本×100

自己資本増加率は、当期末と前期末の自己資本の増分を計算し、その数値を前期末自己資本で除すことで、企業の自己資本の成長性を判断する指標です。一般的な企業であれば当期純利益を安定的に計上できており自己資本が順調に積みあがっていれば、一定の成長率が見込まれます。逆に自己資本増加率がマイナスであれば、企業の自己資本が毀損されていることになります。

自己資本増加率は高ければ高ほど評価されます。

1つの指標として、増加率の大小を考えるのではなく、毎年少しでも積み上げていく(プラスで推移していく)ことが重要です。

回転率の分析は経営の効率性を判断するのに重要な方法になります。基本的には貸借対照表項目を売上高もしくは売上原価で除して計算されます。

回転率の分析においては、業界平均よりも大きい数値となった場合に、不良の在庫や未回収債権、支払を待ってもらっている取引先があるなど、経営状況に関して問題となっているポイントが見えてきます。

よって、新規の取引を開始する際など、取引先の与信を調査する上で重要な経営指標と言えます。

売上高÷総資産 (回)

総資産回転率は、総資本(総資産)が企業の収益にとって有効に活用されているかどうかを判断できる指標であり、資本の効率性を示すものです。売上高を総資産で除すことにより計算されますが、分子が売上高でありフロー項目であり、総資産は期首と期末の平均値を採用することが重要になります。

総資産(資本)回転率は高ければ高いほど資本効率が良いと評価されます。

業種業態によりますが、1回前後の範囲が目指すべき指標と言えます。

売上高÷売上債権×365(日)

運転資本の検討をする際に重要な指標です。売上債権を売上高で除して年間日数を乗じて計算される売上債権回転日数も、事業計画の策定上大事な指標になります。なお、貸借対照表項目である売上債権は、分母が損益計算書項目であることを考慮して、期首と期末の平均値を採用することもあります。なお、売上債権は受取手形や売掛金を指します。

売上債権回転期間は短ければ短い方が評価されます。つまり、短い方が、早期に売掛金の回収ができていると言えます。

業種業態によりますが、40~60日の範囲が適正な指標と言えます。

宿泊業や飲食業、その他娯楽関連などは、クレジットカード支払を考慮すると10~15日程度が全業種の中では最短で、製造や卸売、システム開発業などは、45~60日が平均で最長です。

売上原価(or 売上高)÷棚卸資産×365(日)

運転資本の検討をする際に重要な指標であり、棚卸資産を売上原価(もしくは売上高)で除して年間日数を乗じて計算される棚卸資産回転日数も、事業計画の策定上大事な指標になります。なお、貸借対照表項目である棚卸資産は分母が損益計算書項目であることを考慮して、期首と期末の平均値を採用することもあります。なお、棚卸資産には商品・製品・半製品・仕掛品・原材料が含まれます。

業種業態によりますが、20日程度の範囲が適正な指標と言えます。

宿泊業や飲食業、その他娯楽関連などは10日以内程度が全業種の中では最短で、製造や卸売は30~40日が平均、不動産業などは70日超と全業界の中では最長です。

売上原価(or 売上高)÷買入債務×365(日)

運転資本の検討をする際に重要な指標であり、買入債務を売上原価(もしくは売上高)で除して年間日数を乗じて計算される買入債務回転日数も、事業計画の策定上大事な指標になります。なお、買入債務は支払手形や買掛金を指します。

なお、貸借対照表項目である買入債務は、分母が損益計算書項目であることを考慮して、期首と期末の平均値を採用することもあります。

業種業態によりますが、35日程度の範囲が適正な指標と言えます。

宿泊業や飲食業、その他娯楽関連などは15日以内程度が全業種の中では最短で、製造や卸売は40~50日が平均です。

売上高÷固定資産 (回)

有形固定資産回転率の計算式は売上高 ÷ 固定資産で数値が高いほど建物や設備などの固定資産から効率的に売上を生んでいると考えられます。即ちこの数値が高いほど固定資産を利用した経営の効率性が高いことを示しています。

業種業態によりますが、2~3回程度が全業種の平均値と言えます。

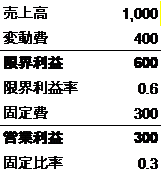

損益分岐点の分析をする上で、まずは基礎となる数値を把握しないと損益分岐点の計算はできません。

基礎となる指標は

・変動費率

・固定費率

この2つの指標を出したうえで、

・限界利益

・限界利益率

・損益分岐点売上高

を算出し、自社の目指すべき利益額や売上高を分析していくことになります。

まずは、売上以外の費用を変動費/固定費に分解する必要があります。

変動費とは売上に対して変動する費用(例えば、原材料や外注費など)

固定費とは売上に足していて変更しない費用(例えば、人件費や地代家賃など)

全てをきっちり分けることは手間暇もかかるので人件費などは大枠で変動費55% 固定費45%などと分けて按分することをお勧めします。

変動費÷売上高×100

変動費は、企業の売上高もしくは操業度に連動して計上される費用を言います。一般的には原材料費、直接労務費等が含まれます。計算を簡単にするために、実務上は売上原価を変動費ととらえ、他に販管費に計上されている項目の中で変動費に該当する項目を抜粋し、変動費にすることが多いと考えられます。

変動費率は低いほど良いと言われている指標で、業種業態によりますが、60%前後の範囲が1つの指標と言われています。

宿泊業や飲食業、その他運送業関連などは30%前後程度が基準で、製造や卸売、小売業は60~80%が平均です。

このように業種業態によってバラつきがあります。

固定費÷売上高×100

固定費は企業の売上高もしくは操業度に応じて変化することのない費用を言います。具体的には人件費、固定資産の償却費などが挙げられます。固定費比率は固定費/売上高で計算されますが、変動費比率と両建てで計算されることが多いです。損益分岐点を計算するのに重要な指標でもあります。

固定費率は低いほど良いと言われている指標で、業種業態によりますが、35%前後の範囲が1つの指標と言われています。

製造や卸売、小売業は15~30%が平均で、宿泊業や飲食業、その他運送業関連などは65%前後程度が基準です。

売上高-変動費

限界利益は、売上高から変動費を引いた数値になります。限界利益は売上高と連動として増減する利益になります。限界利益から固定費を控除した数値が営業利益になるという点は頭に入れておくといいでしょう。

限界利益÷売上高×100

限界利益率は、限界利益を売上高で除した数値になります。限界利益率は製造業で特に重要な指標になります。これは製造業では操業度を上げれば上げるほど売上高と利益は連動してどの程度増えるかどうかを判断するのが重要なので、財務分析上よく使用される指標になります。

限界利益率は高い方が良い指標です。

高ければ高いほど、固定費の支払いができており、利益が出ている状況と言えます。

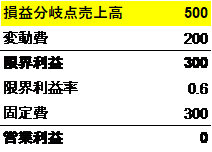

固定費÷限界利益率もしくは固定費÷(1-固定比率)

損益分岐点売上高は固定費を限界利益率を除した数値、もしくは固定費を(1-固定比率)で除した数値になります。損益分岐点売上高を計算することにより、企業が損益収支で赤字にならないラインを判断することができ、自営業の方でも損益分析において最も有用な指標の一つであるといえます。

損益分岐点売上高÷売上高×100

損益分岐点売上高比率は、現在の企業の売上高が損益分岐点売上高を上回っているか、下回っているかを判断する数値になります。当該数値を計算することにより100%を基準にして、どこまで売上高が落ちれば、損益収支が赤字にならないか、ということを判断することができます。

財務分析は経営改善や自社の現状を把握する上で重要となる作業です。

企業の状況を客観的に見る上で数値化することは重要です。

また、決算書の数値を基に分析をするので、決算書の数値が実際の経営状況を表していることが大前提となります。

事業計画書を作成する際にも、企業経営の効率性だけでなく、現実的に営業赤字にならないよう損益分岐点売上高を計算し、必要売上高を計算しておくこと将来の売上計画などを作成するのにも役立ちます。

また、特にコロナウイルスの影響で売上高が急減した企業に関しては、赤字にならないように自社の収支の状況を簡単な財務分析により、今後の対策を検討できるようにするためにも、自分で行えるようにしておくといいでしょう。

2021/03/22

2021/03/02

2021/02/12

2021/03/02

2021/02/28

2021/03/15

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.