財務戦略

2021/03/02

今回は事業計画作成のポイント/M&A買手企業編として、M&Aにおいて買手企業が売手企業から提出された事業計画のどのポイントをチェックするのかについて解説していきます。

そもそも事業計画書がどういった目的で作成されるのか?

それぞれの用途によって作成の趣旨が変わってきます。

事業計画を作成する目的は非常に重要です。

まずは、目的別の事業計画の作成のポイントから見ていきましょう。

目次

事業計画とは、企業が中長期の業績目標を達成するために設定する財務上の目標数値を基礎にした経営計画を構成するものです。ここではM&Aにおける買手側にとって売手企業から提出される事業計画のチェックポイントと、実際にどのような点に留意するかについて解説します。

事業計画は、将来の経営計画・利益計画を達成するために、実際の財務諸表を基礎にして数値目標を営業部門や生産部門と連携しながら、全社的に積み上げて作成することになります。

これにより経営者だけでなく、社内の経営企画・財務や営業部門、ひいては製造部門に全社的な経営目標である財務数値と実際のアクションプランとリンクさせて、全社的なモチベーションアップと目標達成への動機づけになります。

株主の視点では、経営会議等で承認された事業計画に対して経営陣がコミットし、実際に目標売上高やEBITDAが達成されることにより、企業価値の向上に資するようにすることも事業計画の作成の目的になります。

ここでは、「経営戦略の指標」「銀行融資を受ける」「経営改善を目指す」について詳しく見ていきましょう。

経営戦略上、企業が将来成長するためにどのような絵図を描いているか、実際に売上高や利益という財務数値に落とし込み、外部のステークホルダー(銀行や出資者など)に説明できるようにする必要があります。小規模の企業でも業績と過去に作成した事業計画の乖離はあるか、というのを検証するのはよくあることです。

実際に上場企業の中期経営計画を見ると3-5年の経営計画=事業計画を株主などのステークホルダーに共有し、売上高・EBITDAなどの重要な財務指標の目標数値、およびそのためのアクションプランが盛り込まれており、経営戦略上の指標として事業計画が効果的に使用されていることが分かります。

銀行から融資を受けることは、設備資金・運転資金の確保において最重要です。融資を受ける目的で事業計画を作成する際は企業が安定的に利益を計上していること、借入金の返済に堪えうるキャッシュフローを有していることが最重要になります。

事業計画において説得力のある売上計画と利益計画、およびそれらに基づくキャッシュフローの予想数値が作成されており、必要な指標(債務償還年数・有利子負債とEBITDAの比率等)が計算されていれば、銀行側としても融資の際に判断しやすくなります。

経営改善計画を目的とする場合は、企業の経営成績や財政状態が危機的な状態から、中長期的に業績改善し収益性を回復させることが第一義的な目標になりますので、まずは事業改革を元に損益計算書が現実性の高い計画(売上・利益)が建てられていることが前提になります。

特に経営改善が必要な会社は目先のリストラやコストカットが必須なことが多いので、そのようなリストラ計画が事業計画に反映されているかどうかも重要な判断基準になります。

買手企業は、過去の決算書や資産など精査して企業の買収価格を算出します。

企業価値のプラスの要素として、売手企業側から提出される事業計画書を元に買手企業側は買収後の収益計画を策定します。

このような要素をもとに投資回収期間を考慮し、投資の可否や譲渡代金の算定を行っているのです。

一方、売手企業から提出された事業計画は、売り手側の少しでも評価して欲しい、高く売却したいという期待値も含まれているので、しっかりと分析する必要があります。

では、具体的に買手企業は売手企業をどう分析し、事業計画のどこをチェックするのか?

この辺りについて解説していきます。

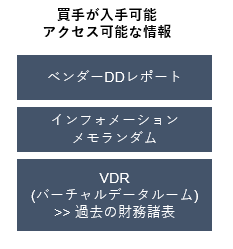

M&Aにおいて買収側の企業が事業計画を分析する前に、売り手側のアドバイザーが提供するインフォメーションパッケージ(案件概要書)やバーチャルデータルーム(VDR)にある過去の財務諸表を入手し、現状の利益率や売上高成長率、設備投資や運転資本の分析を行います。

現状の分析においては過去3-5年の財務諸表を分析することが多く、上場会社等の案件であれば、公開情報を基礎に10年単位で財務指標の推移を検討・分析することもあります。ここでのポイントは財務分析をすることにより対象会社の実態を理解することです。

過去の財務諸表の情報が売手が開示するベンダーデューデリジェンスレポートやインフォメーションパッケージ(案件概要書)、バーチャルデータルームに保存されている財務諸表及び関連資料により入手できた場合は、当該資料を使用して売上高の年成長率、粗利率・営業利益率・EBITDAマージン、純利益率・売上高年間成長率などの損益計算書項目の分析を行います。

基本的には売上高や利益の水準に関して目立った増減がないか、著しい利益率の低下や正常収益力(売上高やEBITDAなど)の水準はどの程度かというところをデューデリジェンスレポートと併せて分析します。

貸借対照表項目に関しては、売上債権・棚卸資産・仕入債務の回転日数、設備投資水準、有利子負債とEBITDAの比率等を重要な指標として分析していきます。またフリーキャッシュフローの水準とEBITDAを比較することも重要な分析プロセスの一つになります。

特に、売上債権・棚卸資産・仕入債務の回転日数は売上高および売上原価を使用して将来の運転資本の水準を計算するために使用するので過去の数値と将来計画の数値の間に齟齬がないかが重要な検証ポイントになります。

また、決算書に実態と大きく異なる点がないかチェックする必要があります。

この場合、簿価で評価するのではなく、時価で資産を評価する必要があります。

【実態貸借対照表】を作成し、資産の評価をしっかりと行います。

>>会社売却の際に行うデューデリジェンスとは具体的に何をするのか?

過去の財務諸表の分析で使用した分析指標を、事業計画においても同様に分析していきます(利益率や、貸借対照表項目に関しては、売上債権・棚卸資産・仕入債務の回転日数、設備投資水準、有利子負債とEBITDAの比率・フリーキャッシュフローの水準とEBITDA比較など)。

分析においては、過去の数値と将来の事業計画の数値の整合性があるかどうかを中心に検討していきます。これは、過度に楽観的な事業計画になっていないかを検証することで、ベースケースを適切に設定しストレスケース・アップサイドケースを設定してバリュエーションを適切に行うためです。

ここまでは買手企業が売手企業側の決算書の事前分析について解説をしてきました。

ここからは、具体的に事業計画(事業の将来収支)について、買手企業がどういったポイントをチェックするのか見ていきましょう。

売上計画は事業計画の基礎になる部分で、特に売上債権回転日数を元に将来の売上債権の予測や、売上高に対応する売上原価の予測、およびそれに紐づく運転資本項目の計算がなされるので損益計算書および貸借対照表項目の両方に影響します。

買手の立場では売上計画は過去の成長率に比して過度に楽観的になっていないか、市場成長率に比して違和感のない計画になっていないかということを検証します。

バリュエーションのモデル作成時は利益は売上高に利益率を乗じて計算されるので利益率のシナリオ別の設定に加えてシナリオ別の売上高が事業計画でどのように設定されているかは、買手にとって重要なポイントになります。

買手として投資計画を見る際は設備投資計画が、更新投資と維持投資に分けて把握できるか、売上計画や減価償却費の計画と整合しているかどうかが検証ポイントになります。

設備投資はDCF法で企業価値を評価する場合は、アンレバードフリーキャッシュフローを計算する際に必須の項目になりますので、設備投資計画は、買手側の財務デューデリジェンスの過去の設備投資分析と併せて合理的な水準かどうかを確認しバリュエーションに反映させていきます。

買手としては現状を分析し、売上高の成長のボトルネックや利益率の低さ等の理由を課題として検証することがあります。これらはビジネスデューデリジェンスで行われることが多く、バリュエーションを実施する投資銀行等のFAが将来のプロジェクションを修正する際に参考にすることがあります。

具体的にはコスト構造(売上原価や販管費)などの内容やビジネスデューデリジェンスレポートで記載された事業計画の分析を参考にすることがあります。

事業計画は、実際に達成することが期待されるため、保守的に作成することが必要であり、バリュエーションを実施する際にもDCF法を基礎に企業価値を試算する場合には、ベースケースやアップサイドケース、ストレスケース等複数のシナリオを用意して計算することが一般的にですので保守的な見積もった事業計画をストレスケースもしくはベースケースとしてバリュエーションを見ることも多いです。

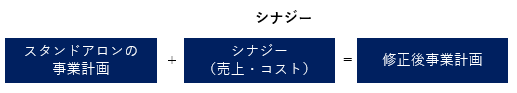

買手候補の企業が事業会社である場合は、シナジーによる増分を検討することが多いです。実際には統合による売上高増分について検証されます。コスト削減による利益率上昇等を見込んで事業計画を修正していくことが多く、シナジーを見込めばその分バリュエーションが増大するので、買手にとっては価格の増大要因になります。

ここからは売手企業側から見て買手企業側から評価される事業計画がどういったものなのかについて解説していきます。

売手企業側から提出された事業計画に妥当性があるか?

事業計画自体が達成可能なのかどうか?

買手企業側は気になるところです。

買手企業が事業計画を確認する際に、当該事業計画は取締役会ないしはその他の合議体による承認を得たのか、CFOによる承認を得ているか、これまでの予実管理がどのようにされているのか、という点が重要になります。M&Aの実務ではバーチャルデータルームにおいて事業計画のみならず取締役会の議事録等が確認できるので、実際に事業計画が承認されているかどうか確かめることが重要です。

売上計画に関しては、経営者が楽観的な予想で作成したと思われないように、しっかりとしたエビデンス<証拠資料>に基づいて計画されている必要があります。

具体的には、来期の売上の根拠となる取引先との契約書、建設業であれば、工事台帳、製造業であれば、生産計画や受注状況、卸売業であれば、過去の取引先との取引推移などに基づいて売上計画を立てる必要があります。

売上に関してエビデンスがない場合は、過去に実績から導き出された売上高を保守的に計上していく必要があります。

実務上は毎期の予算作成時の目標値と同様に、かつ管理会計と財務会計の整合性を持たせるように、財務会計数値と齟齬のないように作成する必要があります。

投資期間の回収期間は事業会社にとっては特に重要です。投資ファンドの場合は、投資の回収期間は概ね3-5年となっていますが、事業会社の場合はエグジットの期間が決まっているわけではなく、自社の事業にそのまま取り込まれるので、当該M&Aが投資として回収できるかが重要になります。

実務ではNPV(正味現在価値計算)を使用して投資回収までの期間や投資効率をIRR(内部収益率)で測定することが一般的になります。

シナジー効果については先ほども簡単に説明したように売上高の増分(製品ラインの増加など)と統合による効率化による経費削減や売上原価の削減による利益率上昇が挙げられます。

実際にシナジー効果を事業計画に反映する際は、既存の事業計画と別建てで分析資料を管理して進めていく方が効率的です。これはスタンドアロンの事業計画を区分把握しておかないと事後的に事業計画の進捗をモニタリングする際に混同しやすくなるためです。

また、売手企業側とすれば、シナジー効果を期待して、買手企業へ提出する事業計画内にシナジー効果を盛り込んだ計画を提出しがちですが、シナジー効果による売上や利益の増加効果はあくまでも保守的に記載しておいた方がよいでしょう。

これは、買手企業側が考慮することで、売手企業側から企業価値の増加要素として提出してもあまり効果がないからです。

買手企業からすれば、現在の価値について売手側企業を評価したい(できるだけ譲渡代金は低くしたい)という考えが根底にあるからです。

買収対象になる企業の事業計画における売上の成長率と、実際に対象企業が属する市場の成長率や成長性を検証することは重要なステップの一つです。

実際には買手が行うビジネスデューデリジェンスレポートに市場の動向や成長性と事業計画に関する考察が記載されることになりますので、買手としては、当該レポートを参照しながら市場の成長性・将来性を判断することになります。

よって、売手企業側も、買手企業側の考えを考慮して、市場に関する調査は自社でもしっかりと行い、自社の立ち位置、競合他社との違いについて説明できるようにしておきましょう。

このように、買手がM&Aで企業価値を評価・買収を検討する際に事業計画を財務的な面と市場成長性などと比較しながら売上計画の妥当性を検証し、デューディリジェンスと併せて検証することになります。

買手と売手の間には情報の非対称性が存在するものの、デューディリジェンスや、事業計画の売上・利益計画を検討することで失敗しないM&Aを行うことが可能になります。

こういった調査は自社のみならず、ファイナンシャルアドバイザーや会計士、弁護士等の外部の専門家によるサポートが必須になりますので、協力してスムーズにプロジェクトを進めていくことが肝要になります。

2021/03/22

2021/02/12

2021/03/02

2021/02/28

2021/02/28

2021/06/24

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.