経営改善

2019/07/02

債務超過の企業はすぐに倒産するわけではないものの、経営において危険信号が発せられている状態です。

もし、債務超過に陥ってしまうと、金融機関の融資が受けにくくなり、事業の継続性に影響が出てきます。

特に融資に影響が出ると資金繰りがますます悪化し、倒産の確率は高まってしまいます。そこで今回は、会社を守るための債務超過の原因や経営における影響、そして脱却する方法をご紹介します。

目次

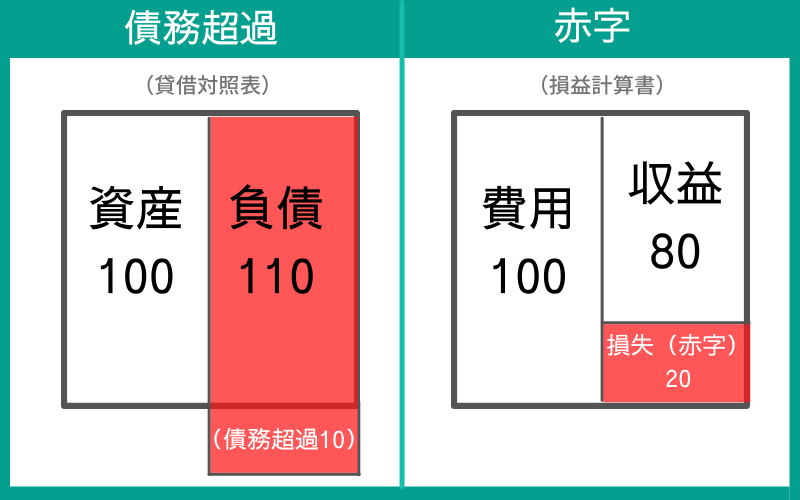

赤字の積み重ねは債務超過を招きやすいので、債務超過と赤字は非常に関わりが深いと言えます。しかし、債務超過=赤字という意味になるわけではないので注意しましょう。

債務超過は資産よりも債務のほうが多いことを示しますが、赤字は収入よりも支出が多い状態を意味します。

会社が赤字であるかどうかは、1年間の経営成績を把握できる損益計算書から判断できます。損益計算書には、収益の費用の内容を段階的に記しており、売上高から順番に費用を引いて、最終的な残高を確認することが可能です。

その残高が残れば利益が出たことになりますが、マイナスであれば赤字と判断できます。そして、債務超過の判断には貸借対照表を使います。

賃借対照表は、資産・負債・純資産から構成される一定の時点の財務状況を把握できる財務諸表です。試算から負債差し引いた純資産がマイナスであれば、債務超過に陥っていると判断できます。

債務超過は、企業の総資産よりも負債が多く、会社の土地や建物、有価証券などの全資産を売っても返済しきれない財務状態を指します。

返済できなくなるまで負債が大きくなる原因は会社によってさまざまです。例えば、自社商品が全く売れない、競合に負けっぱなしなどが原因で業績が悪化すれば、資金繰りが厳しくなり、負債が払えない状態になってしまうでしょう。

また、自然災害や風評被害の影響で経営に支障が出て、債務超過に陥るケースもあります。

主な原因に業績の悪化が挙げられますが、必ずしもそうとは限りません。

例えば、米国ではコーヒーチェーン店のスターバックス(Starbucks Corporation)や航空宇宙機器開発製造のボーイング(The Boeing Company)なども債務超過が起きています。元々、米国は自社株買いの勢いが強く、債務超過の原因も低金利で調達した資金から利益以上の自社株買いと配当を行い、資本を潰してしまったことが原因です。

他にも日産自動車株式会社のように、巨額な資産を私的利用されて会社が大きな負債を抱えることになるケースもあります。

このように債務超過には色々な原因がありますが、特に多いのは赤字の累積です。

今までプラス収支を保ってきた企業もその時の経済や需要などの影響で赤字になることもあります。その赤字が毎期積み重ねられていくと、やがて負債のほうが大きくなってしまう中小企業はとても多いです。

債務超過は経営者にとって避けたい問題です。債務が多いと経営に支障が出ることは簡単に想像がつくでしょう。しかし、中小企業の多くは実質債務超過に陥っている状態です。

実質債務経過は決算上の数字では問題がないものの、資産を今現在の価値に置き換えたときに、実質的な債務超過に陥っている状態のことです。バブル崩壊後の経営者は実質債務超過に陥った方が多かったと言われています。

例えば、保有する土地の地価、株式などに価格変動が起きた場合、現在の時価に修正して資産よりも負債が多ければ、実質債務超過となります。

金融機関の融資審査でもチェックされる部分であり、きちんと計算しないと気付かない場合が多いので注意しましょう。

実質債務超過の中には、不正が行われているケースがあります。それが粉飾決算です。粉飾決算とは、実際の財政状況よりも良い状態に偽装する不正な会計処理です。

本来は賃借対照表や損益計算書、フローキャッシュ計算書などの決算書は、事実に基づいて正しく作成し経営状況や財務状況をはっきりさせなければなりません。決算書は確定申告、株主への報告、金融機関での融資審査などでも用いられます。

しかし、債務超過を起こしている会社の場合、融資審査に落ちるケースが多くなります。そのため、資金調達の方法が限定されている中小企業は、金融機関から融資が受けられなくなると経営に大きな打撃を受けてしまいます。

その結果、融資を有利にするために決算書を操作し、良い経営状況に見せてしまうのです。

ただし、粉飾決算は利益が上がったように偽装できるので、税金がかかってしまいます。また、実際に粉飾決算を行い、それが明るみになった企業は重い罰則も受けた事例もあり、会社の品格や社会的な信頼を下げてしまいます。

さらに、帳尻を合わせようとすると経営にも無理が出てくるため、再び粉飾決算をせざるを得ない状況になり常習化しやすいところも問題点です。

しかし、悪いことと分かっていながらも粉飾決算をする中小企業は少なくなく、債務超過の事実も隠されてしまっているのです。

保有財産を全て売っても負債を返せないとなると、倒産しか選択肢はないと考える経営者もいます。しかし、債務超過が必ずしも倒産につながるわけではなく、5~10年も経営を続ける会社は多いです。

どんなに赤字でも、会社に資金があればそれで凌いでいけるので倒産には至りません。

例えば、経営者がポケットマネーから資金を注入し、その場を凌いでいるケースがあります。また、不動産など担保提供できる資産があれば、金融機関が融資してくれることもあります。

会社で融資が受けられなくても、経営者個人に対して金融機関が貸し、それを会社に注入することもできるでしょう。商品を現金で売っている会社であれば、入金された売掛金で経営が回る可能性もあります。

ただし、いずれもその場しのぎにしかならず、仕入れ先への支払いや融資の返済は続くため、どこかで解消しないと倒産の危機に陥ることは間違いありません。

資金繰りの悪化で会社が倒産すれば経営者だけではなく、働く従業員や取引先にも大きなダメージを行います。

まだ事業を継続できる資金があれば倒産にはなりませんが、債務超過は会社の経営に影響を与える要素です。では、具体的にどんな影響が出てしまうのか見ていきましょう。

金融機関は企業の返済能力を重視して審査しています。債務超過があるということは返済能力に問題があると察し、回収不可能と判断して融資を打ち切ってしまう恐れがあるでしょう。

融資が受けられないことで資金繰りが悪化すれば、事業継続も困難になることが予想されます。債務超過だからといって絶対に融資が打ち切られるわけではないものの、審査において不利になることは頭に入れておきましょう。

経営者自身に与える影響としては、自分の意思で事業を辞めにくくなることです。

負債を会社で清算したい場合、保有する財産から清算しなければなりません。ただ、負債が資金を超過した状態であるため、経営者が事業を辞めたとしても負債は消えず残ってしまいます。

清算のために働き続けなければならず、自分の意思で好きなタイミングに辞めることが困難になってしまうわけです。特に高齢の経営者にとって、自分で辞めるタイミングを選べない状況は好ましくないでしょう。

債務超過にもさまざまな原因がありますが、その原因によっては融資をしてくれる金融機関の判断は異なってきます。例えば、原因が赤字の累積であれば、経営が上手くいっていないと判断されるので融資の可能性は低くなります。

ここで、債務超過から倒産までの流れを簡単に見てみましょう。

①赤字が毎期続いている

②赤字補填のために金融機関から融資を受ける

③融資を受けても赤字が続き、債務超過に至る

④新規融資や折り返し融資が受けられず、資金繰りが悪化

⑤資金繰りの改善のために、金融機関にリスケジュールを頼む

⑥会社の経営が難しくなる

⑦経営者がポケットマネーを会社に投入する

⑧それでも取引先・保険会社・税金などの支払いが厳しくなる

⑨資金繰りが完全に苦しくなり倒産

大まかに倒産までの流れを見てきましたが、だいたいの中小企業がこのような流れで会社を倒産させています。倒産を回避するためには、早期に債務超過を解消する策を講じる必要があります。

債務超過の企業が倒産を避けるためには、赤字から脱却していかなければなりません。

損益計算書は1年間の会社・個人事業主の営業成績が分かる決算書なので、直近2年間は黒字であれば建て直しに期待され、融資が継続される可能性が高いです。逆に赤字と分かれば返済の原資がないと判断され、融資の継続は難しくなります。

そのため、まずは赤字から黒字に変えていくことが脱却の重要なポイントです。

手っ取り早く改善できる部分は経費です。人件費や製造コスト、維持費など事業における無駄なコストをカットすれば経費が減り、資金に余裕が持てるようになります。

しかし、経費削減での対策は一時的なものであり、これだけで根本的な改善につながるわけではありません。

根本的に赤字から抜け出すためには、売上高を今よりも上げるか粗利を改善するかのどちらかでしょう。現在は経済環境を見ても売上高のアップは簡単なものではありません。

そもそも、売上高はコントロールすることができず、売上至上主義な経営者はますます経営を悪化させるリスクがあります。そうなると経費削減と一緒に、粗利の改善が妥当です。

ただ、粗利の改善も決して簡単なことではなく、取引先から自社の付加価値を認めてもらわなければなりません。認めてもらうためには、次の3つの要素がポイントとなります。

①自社の市場環境をはっきりさせる

②他社と差別化して付加価値の認識を図る

③会社の現状を明確にする

以上のことを意識して、自社の必要な事業や改善点に可能な限り資産を投入し、改善していかなければなりません。

業務における問題点を洗い出し、問題の優先度に応じて対策を講じ、従来かそれよりも少ない資源で多くの価値を生産できる体制に導くことを、業務改善と呼びます。

例えば、業務フローを見直すことで、業務の流れでどこに問題や無駄があるのかはっきりするので、そこを対策すればコストカットや品質向上、効率アップによる生産性の向上などを改善に期待できます。

多くの人に商品を提供できるようになったり、返品やクレームの少ない高品質な商品を売り出せるようなったりすれば売上のアップにもなり、黒字化につながります。

第三者からの増資も効果的です。債務超過の状態では金融機関からの融資は厳しい場合があるので、株主から資金を募る方法があります。

ただし、業績悪化の事実が明らかになっている場合、増資してくれる株主は少ないでしょう。また、第三者割当で増資した場合は、株式持分の割合が変わってしまう場合があります。

DESは、債務を株式化させることで、財務体質の改善を目的に活用されています。具体的には債権者に借金の返済の代わりに株式を与え、株主になることで経営に関与できるようになります。

また、業績がアップすればキャピタルゲインの獲得も可能です。債務者はこれにより債務超過から脱却できるので財務体質の改善になり、有利子負債の削減によりキャッシュアウトを防げます。

債権者は株主として経営に影響を与える権利が得られ、キャピタルゲインやインカムゲインの獲得も可能となる点がメリットです。

つまり、債務側の経営者にとってのデメリットは経営への干渉や配当の負担などがあるので、デメリットも理解した上での選択が必要です。

債務超過している会社でも、その事実を隠さず伝えた上で将来性が見込めると判断されれば、M&Aにより第三者へ事業を売却できます。

事業を売却すれば、その利益で借金や負債の返済に充てることが可能です。

また、M&Aには色々な手段があり、例えば合併であれば黒字経営の会社に吸収されることで赤字を相殺できるようになります。さらに会社を倒産させる必要がないので、売り手企業側の雇用を引き継いでもらえるので、従業員の雇用を守れる点もメリットです。

ただし、M&Aは知識がないと上手くいかず、特に債務超過の会社は買手側にとってもリスクがあるので専門的な知識が求められます。そのため、M&A専門の会社に相談しながら進めていくと良いでしょう。

債務超過が起きている会社は、金融機関からの融資がストップしてしまい、資金繰りが悪化する恐れがあります。そうなれば、最終的には大きな借金を抱えたまま倒産ということになってしまうでしょう。

倒産を回避するためには、経営者はがむしゃらになって働かないといけないので、なかなか自分で辞められない点もデメリットです。債務超過になってもすぐ倒産するわけではないので、経営に大きな影響を与えないうちに対策を講じて解消していきましょう。

債務超過から脱却する方法

・経費削減

・売上高アップや粗利の改善

・業務改善

・第三者からの資金支援(増資)

・DES(デッド・エクイティ・スワップ)

・M&Aによる第三者への売却

赤字が原因であれば黒字化させる努力が必要ですし、債務超過から脱却するには上記のような方法があります。メリットとデメリットをよく理解した上で検討してみてください。

M&Aは経営者が売却益を得られるためメリットが大きい脱却方法です。専門的な知識が必要となるので、M&Aを検討する際は専門家に相談することをおすすめします。

M&Aにより企業再生を目指したい方は、こちらの関連記事もチェックしてみてください。

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.