経営改善

2020/02/23

リスケジュールとは、金融機関から融資を受け、毎月返済している返済条件の変更を申し込む際の手続きを意味します。

リスケジュールをしただけでは、一時的なキャッシュフローの改善は行えても、抜本的な経営改善を行わない限り再びキャッシュフローは悪化します。つまり、リスケジュールをしただけでは経営改善はできません。

リスケジュールを行っている間に、自力での再建を目指すのか、第三者の支援を得て再建を目指していくのか、経営者として選択が必要となります。

今回はリスケジュール及び、リスケジュールを行った上での経営改善の方法についてお伝えします。

目次

リスケジュールとは、金融機関から融資を受け、毎月返済している返済条件の変更を申し込む際の手続きです。元々英語では「予定・計画が変更されること」を指す言葉なのですが、金融業界の専門用語として上記を指す言葉で使われるようになりました。現在はどの業界でもリスケジュールは「返済条件の変更や先延ばし」を意味するようになりました。

リスケジュールでは主に、金利や返済期間、返済額など融資の実行時に定めた返済の条件変更がなされ、通常は返済が困難になっている債務者の返済猶予をサポートする目的で行われます。

債務者の事業から生み出されるキャッシュフローと返済のバランスを考え、今後の返済継続と完済ができるように支払方法が見直されます。

銀行を取り巻く環境からリスケジュールを見ていきましょう。

リーマンショックの影響から景気回復が見込めず、中小企業の経営悪化や倒産が増大していた2009年に、予防策・支援策として中小企業者などに対する金融の円滑化を図るための臨時措置に関する法律が制定されました。

通称、「金融円滑化法」と呼ばれる法律で、銀行融資を受けている中小零細企業が申し出を行えば、一定の条件下で返済が猶予される旨が規定されています。

法律の強制力もあり、中小企業には厳しい銀行も重い腰を上げざるを得なくなりました。銀行側が再生計画の策定と提出を条件に、返済猶予の条件を提示してくれるケースが増えたのです。

リスケジュールの条件として、一定期間は利息のみの返済とし、元金の返済は先延ばしにするといった方法が多く見られます。そのため、中小企業は毎月の返済負担が減り、再生計画に基づき再建の目途が立てやすくなるのです。

リスケジュールのメリットは大きく2つあります。資金繰りの一時的な改善においてリスケジュールは非常にメリットがあるのです。

リスケジュールのメリットには、一時的ではありますが返済を待ってもらえる点が挙げられます。なかなか利益が上がらない、もう少しすると売掛金が回収できるなどの理由から返済を先延ばしにしたいときに有効です。

もう一つのメリットは、倒産の危険性が低くなるという点です。中小企業だと毎月の借入金返済の負担軽減をされることで、キャシュフローが改善されます。

リスケジュールは経営者にとってメリットばかりを得られるわけではありません。デメリットも確認しておきましょう。

例えば、リスケによって銀行の信用格付が下がってしまい、新規で融資を受けたくても受けられない場合があります。

もしも新規融資を受けたい場合は、まずリスケジュール中に経営再建を進めて通常の返済に戻れば、新規融資が受けられる状態に戻る可能性も高まります。しかし、一般的には、通常の返済額に戻して6ヶ月以上経過しないと銀行からの新規融資は厳しいと考えておいたほうがいいでしょう。

もう一つのデメリットは、他の銀行からの新規融資まで難しくなってしまうとかもしれない点です。

銀行から融資を受けたい場合、銀行側が貸し倒れリスクを100%担う「プロパー融資」と、銀行は20%、保証協会が80%の貸し倒れリスクを担う「保証付き融資」のうち、保証付き融資になることがほとんどです。保証付き融資を受けている最中にリスケジュールを行うと、保証協会が行う審査にも通らなくなり、他の銀行からも新規融資が受けられない状態になるため注意しなくてはなりません。

リスケジュールを行うことで、資金繰りが一時的に改善されます。しかし、リスケジュールを行ったといっても、いつまでも先延ばしにできるわけではありません。

経営改善計画を策定し実行することで、着実に改善に向かっている必要があります。リスケジュールを延長するということは、経営改善計画がうまくいっていないことを意味します。そのため、リスケジュールが延々と伸ばされることは銀行としても健全な状況ではなく、どこかのタイミングで受け入れられないタイミングはきます。

大前提として、リスケジュールをすると一定期間は金融機関からの借入はできません。新規の借入ができないデメリットを考慮した上で、リスケジュールをしたほうがメリットがあると判断した場合にリスケジュールを検討しましょう。

安易なリスケジュールはデメリットしかありませんので冷静に判断する必要があります。

それでは、個別に資金繰りや金融機関との取引状況別に判断するポイントを見ていきましょう。

資金繰りが1ヶ月以上先に厳しくなると判断される場合は、まずは取引金融機関へ融資の申込をすることをおすすめします。

仮に金融機関からの追加融資が受けられないのであれば、リスケジュールを行ってキャッシュフローを改善させ、倒産を回避するという流れになります。金融機関からの融資が受けられない結果、リスケジュールを金融機関へ依頼するので、金融機関からも障害なくリスケジュールの承諾をもらえる可能性が高いです。

早期に資金繰り表の作成が必要です。資金繰り表から具体的にどの程度の資金ショートするのか算出します。その上で、資金繰りを良くするためにはリスケジュールが必要なのかを判断する必要があります。

資金繰りが悪化した場合は、取引先などへの支払い猶予の依頼をする必要が出てきます。こういった状況を回避するためにも資金繰り表の作成は必須です。

企業規模や借入残高が多くなると必然的に取引金融機関の数も増えてきます。仮に5行以上の取引がある場合や、長期借入、短期借入などが入り混じっている場合は、再生支援協議会の利用も検討する必要があります。

しかし、再生支援協議会を利用するには数百万の資金と最低でも3~6ヶ月程度の期間が必要です。その期間の資金の確保ができなければ再生支援協議会の利用は厳しいとお考えください。

とにかく、リスケジュールを判断する上では資金繰り表の作成は必須です。資金繰り表がなければ、リスケ自体が有効な手段かどうかの判断さえできません。

まずは資金繰り表の作成をした上でリスケのメリットやデメリットを考慮し、リスケを依頼するかどうか判断しましょう。

リスケジュールを申し込んで、銀行から承認してもらった企業は経営状態の悪化を改善させて、復活を遂げることができるのでしょうか。

経営悪化でまったく返済ができない状態から、毎月の売り上げでどうにか支払いができるレベルになったからといって、経営状況が改善されたとは言えません。利息だけの返済でいいといっても、その金額も大きいわけですし、元金の返済を猶予してもらいつつ、新規融資を受けることなく、当面の資金繰りを行っていかなければなりません。

従業員への給与の支払い、仕入れなどの費用や事務所の運営費・光熱費などもかかるわけですから、すぐにキャッシュフローが改善されるわけではないのです。

利息だけを返済しても、元金の残額が減ることはなく、業績や財務内容も大きく向上するわけではありません。復活するわけでもなければ、倒産するわけでもない、足元のおぼつかない状態で、会社の体力だけがどんどん落ちていくのが一般的です。

つまり、リスケジュールで返済の猶予を受けても、倒産を防ぐ一時的な助けにすぎず、他の打開策がない限りは、やはり返済に追われながら不安な経営を続けていかなくてはならないのです。

しかも、リスケジュールの条件では猶予は数年に限定されており、新たにリスケをした期間がすぎたら、通常の返済に戻すことが条件になっているのが一般的です。それまでに自らの力で回復できる企業は少なく、数年後には再び困窮することが予想されます。

結局は、リスケジュールは一時的な支払の猶予でしかなく、その期間に抜本的な改善を行わないと数年後に必ず困窮する可能性が高いと言えます。

仮に、赤字補填のための借入を続け、借入過多による返済負担が増加でキャッシュフローが悪化し、リスケジュールを行ったとします。その場合、リスケジュールだけでは一時的にキャッシュフローが改善されたとしても、経営が改善されることはまずありません。

そういった企業には、抜本的な改善が不可欠です。そして、何か復活策を講じるには、やはり資金が必要です。しかし、リスケジュールでは返済が猶予されるだけで、新たな融資を金融機関から受けることは、まず不可能です。

多額の負債を抱えたままで、新たな資金も得られない状態ですから、よほどの事業改革をしないことには復活の道が開けません。

リスケジュールから会社を再建させるには、初期対応から再建に向けて積極的に動いていく必要があります。初期対応で何をすべきか、具体的な手順を解説していきましょう。

会社の価値や強みを今一度検討し直し、何を残して何を捨てれば、会社の復興が可能なのかを考える必要があります。例えば、不採算店舗の閉鎖や大胆なリストラ、不採算事業の売却などが考えられるでしょう。

損益計算書などから会社や各店舗の営業利益・経常利益を確認してみて、さらにどこに問題があるのかを分析します。具体的には、経営者に問題があるのか、それともプロジェクトや組織全体に問題があるのかなどです。

保有している経営資源、技術、人材、取引先との関係や顧客からの支持など、強みがどこにあり、何が重荷となっているのかを検討する必要があるでしょう。

根本的な経営の改善には粗利益率の改善もしくは売上高の拡大、この両輪を上手く回していくしかありません。現状分析から会社の無駄になっている部分が見えるかと思うので、経費を削減し黒字化できる状況を作ります。

従業員が多すぎる場合は整理解雇も検討しておきましょう。しかし、従業員の給与カットやリストラを安易に行う判断は危険です。それこそ社員のモチベーションも下がり、さらに経営悪化に拍車がかかる恐れさえあります。

経費削減に関しては、「削減してよい経費」と「削減してはいけない経費」に分け、無駄と判断される経費から削減していきます。まずは、接待交際費や過大であれば役員報酬などから削減していくのが一般的です。

一時的に売上が伸びても、長期にわたってその状況が続かなければ会社の再建にはつながりません。黒字化を安定させるには当面の資金繰りの確保も重要となります。

まずは資金繰り表を作成し、なぜ現金不足に陥っているのか確認してみましょう。

資金繰り表を作成するには、月次推移試算表や現金出納帳、預金通帳(預金出納帳)、手形帳、借入金返済明細を用意します。

表に取り入れる項目は以下の通りです。

・前月繰越

・営業収支

・財務収支

・経常収支(営業収支の合計+財務収支の合計-財務支出の合計)

・翌月繰越(前月繰越+経常収支)

最終的に算出される翌月繰越がマイナスだった場合、売上計画の見直しやコスト削減を今一度検討したほうが良いです。

黒字化に向けて売上計画の見直しを図り、無駄が見えてきたらすぐに行動するのではなく、優先順位を付けてから具体的な行動に移しましょう。なぜなら、後々黒字化に必要だった経費まで削減させてしまう恐れがあるためです。

むやみやたらに減らすよりも、優先順位を付けてから削減するようにしましょう。

場合によっては一部の事業を切り離して事業譲渡を行い、身軽になったうえで、残された事業に集中投下し、利益を上げていくという方法もあります。つまり、M&Aによる企業再生です。

メリットとしては、リスケジュール期間は新規融資を受けることが難しいので、新たな資金調達の一環として事業の切り売り(M&A)を行うと、譲渡代金を経営改善の資金に充てることができます。

事業譲渡の場合、基本的に債務の引き継ぎは行わず、事業のみを取得できるため、譲渡先との交渉も比較的スムーズです。事業を切り離すことで、その事業に関わる運営費や維持コストがなくなり、従業員も受け継いでもらうことができれば、人件費も大幅にカットできます。

事業主は変わりますが、これまで通り仕事ができるので、従業員にとっても失業するよりメリットが大きいです。

さらにM&Aを通じて、成長企業の傘下に入り資本的な支援を受けながら、再生を図る道もあるでしょう。

リスケジュール期間は新規融資を受けることが難しいので、新たな資金調達の一環として事業の切り売り(M&A)を行うと、譲渡代金を経営改善の資金に充てることができます。

事業譲渡の場合、基本的に債務の引き継ぎは行わず、事業のみを取得できるため、譲渡先との交渉も比較的スムーズです。

事業を切り離すことで、その事業に関わる運営費や維持コストがなくなり、従業員も受け継いでもらうことができれば、人件費も大幅にカットできます。

事業主が変わっても、これまで通り仕事ができるので、従業員にとっても失業するよりメリットが大きいです。

さらにM&Aなどを通じて、成長企業の傘下に入り資本的な支援を受けながら、再生を図る道もあるでしょう。

いずれにしても、その企業に強みや魅力、特に本業におけるPL(損益計算書)が黒字であることがM&Aで再生を図る上では不可欠と言えます。

まずは、自社の強み・弱みを把握し、本業における損益の黒字化を目指すことが先決です。

その上で、自社の魅力を買手企業にアピールできることもM&Aによる再生を目指す上で大切な要素と言えます。

赤字の会社や事業だからといって売却自体が不可能であると決めつける必要はありません。買手企業が赤字の会社や事業を買収する理由を詳しく見ていきましょう。

売手企業は、赤字でも買手企業が見つかるのか不安を抱えているケースは少なくありません。しかし、買手企業には赤字会社であっても会社もしくは事業を買うメリットがあります。

まず、買収にかかるコストが抑えられるという点です。これはDCF法を利用して価格を決める場合、将来のフリーキャッシュフローが赤字によって低く算出されると買収価格も低くなります。加えて、既にある会社・店舗を活用するため、初期費用の削減や販売ルートの確保、人材不足の解消にもつながります。

赤字の会社や事業の売却を成功させるには、M&Aを専門的に扱うアドバイザーに相談してみましょう。迷って相談を先延ばしにすると状況が悪化し、売却が困難になってしまう恐れがあるので、早めに動くことが重要です。

また、赤字企業の売却は質の高いアドバイザーであったほうが成功率も高まるので、実績豊富なアドバイザーを選ぶようにしましょう。

M&Aをすると借入金の取扱いはどうなるのか気になる方も多いでしょう。実は、借入金の取扱いは株式譲渡と事業譲渡で異なります。

▶株式譲渡の場合

株式譲渡の場合、借入金は買手企業に全て引き継がれます。借り換えて返済するか一括返済となり、基本的に、3ヶ月以内で借入金を切り替えていきます。

▶事業譲渡の場合

事業譲渡だと事業の一部しか譲渡されないため、借入金は引き継がれません。そのため、売却した際に得た利益で返済していきますが、一部だけを返済に充て、残りの資金を使って再建に役立てるケースもあります。

赤字会社の評価方法は、主に純資産・将来性・企業価値から算出していきます。

赤字会社の場合、売却価額は黒字企業に比べると安くなってしまいますが、相手側にとって買収するメリットが大きければ交渉次第で売却価額のアップも見込めます。

赤字会社が売却できた事例は国内にも存在しています。特に有名なのは、日本電産株式会社の事例です。

日本電産は30社近い赤字会社の買収を行っており、買収した会社の全てで黒字化を達成しています。これにより日本電産は規模を拡大させ、利益の増大につなげました。

日本電産は以下のような戦略を行い、黒字化に成功させています。

・買収した企業の経営者・従業員をほとんど変えずに経営

・保有ブランドをそのまま残す

・買収した直後はサポートを数名出し、再建したら全員引き上げる

赤字会社であっても、買収側によって黒字化されることが少なくありません。赤字だからと言って諦めず、買収してくれる企業を探してみましょう。

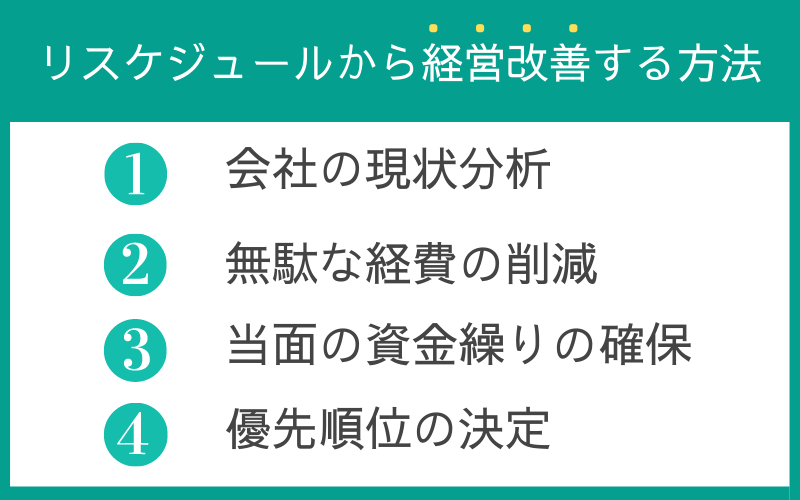

リスケジュールだけでは経営改善は行えません。リスケジュールは一時的なキャッシュフローの改善であり、問題を先送りにすることを目的としていては、経営改善は非常に困難でしょう。

リスケジュールを行っている間に経営の抜本的な改革が必要です。

リスケジュールから経営改善する方法

1.会社の現状分析

2.無駄な経費の削減

3.当面の資金繰りの確保

4.優先順位の決定

このように、自力再生を目指すのであれば、抜本的なリストラクチャリングによる経費削減などが必要になります。

第三者の支援を得て再建を目指すのであれば、事業譲渡や株式譲渡によるスポンサー企業からの支援を得ることは、とても有効な手段と言えます。

今回ご紹介したように、M&Aで再建に成功した会社事例もあるので諦めずにまずはM&Aアドバイザーや弁護士などの専門家へ相談してみましょう。

2020/05/10

2020/04/22

2020/04/17

2019/09/25

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.