財務戦略

2021/12/24

資金繰り表でいう資金とは「現金の収入と支出」のことです。資金繰り表とは資金のフローを対比し、そのバランスの状況を見るものです。

今回は資金繰り表について、言葉の定義からチェックポイントまで、融資を審査する銀行員の視点で解説していきます。

目次

企業の損益を表すのが損益計算書ですが、主として発生主義(実際の現金収支ではなく、事象の発生時点で収益または費用として計上する考え方)によって会計処理されるので、損益と実際の現金収支は必ずしも一致しません。

一方、実際の経営では現金の出入りが絶えず発生しますので、現金主義(現金の出入りをもとにする会計原則)でお金の流れをとらえようとします。その際に活用されるのが資金繰り表なのです。

そもそも損益計算書と資金繰り表では利用する目的が違います。

損益計算書は過去の事業における収支を確認することが目的です。事業として黒字なのか、赤字なのか。その要因はどこにあるのかなど、経営の振り返りをする際に利用される経営資料です。

資金繰り表の目的は、現在~未来の現金の推移や資金の流れを事前に把握するために利用し、前もって対策することで、資金ショートの危機を未然に防ぐ目的で利用されます。

また、いわゆる「黒字倒産」も資金繰りの失敗から起こるものなので、資金繰り表を理解し、正しく用いれば経営に活かすこともできます。

資金繰り表は、税理士など専門家に依頼すれば有料で作成してくれますし、専用のパソコンソフトで簡単に作成することが可能です。

しかしながら、資金繰り表の基本を知らなければそうしたツールも有効に使えません。そこで、具体的な資金繰り表の作り方を説明していきます。

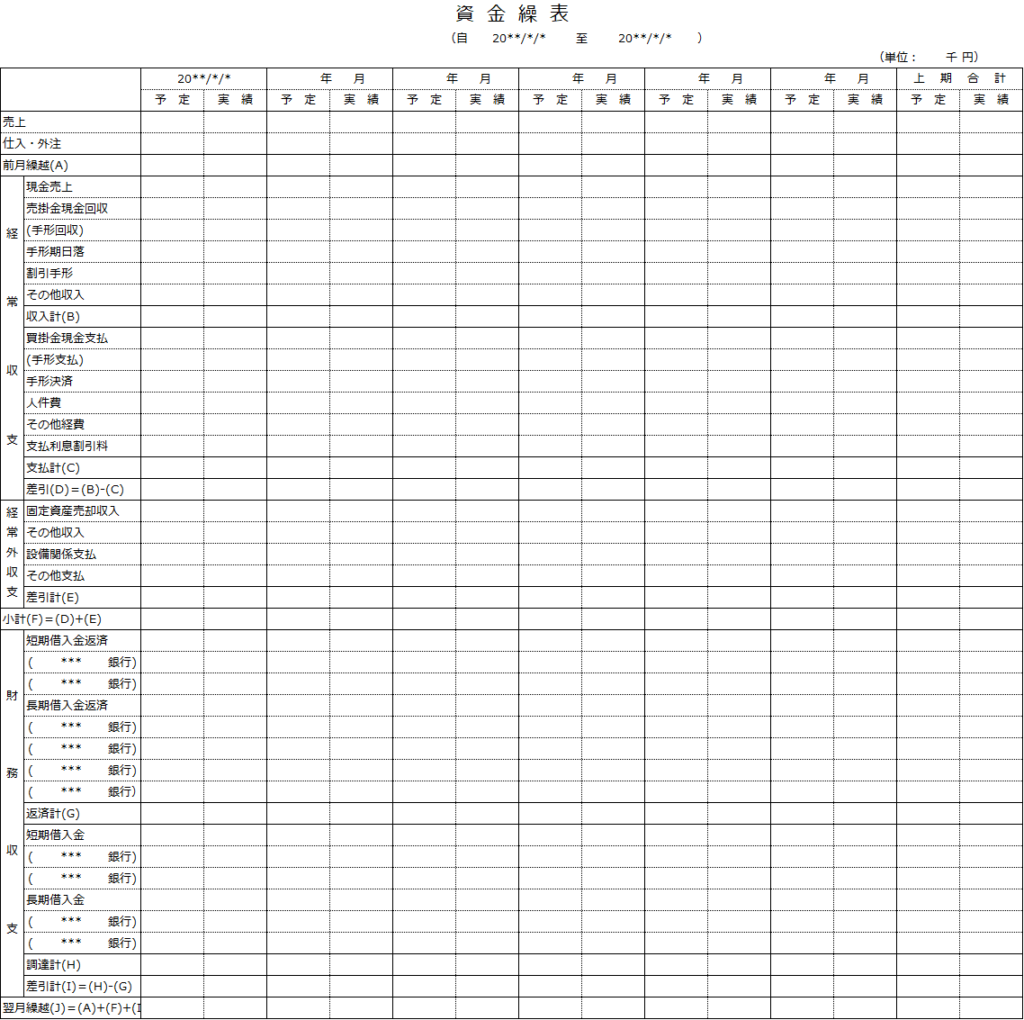

資金繰り表を構成するのは「営業に関する収支」「営業外の収支」「財務に関する収支」の3項目です。例えば、以下のような3項目の要素を時系列的に並べていきます。

| 営業に関する収支 | 現金売上、同支出は現金仕入など |

| 営業外の収支 | 受取利息、同支出は支払利息など |

| 財務に関する収支 | 借入金での資金調達、支出は借入金の返済など |

並べ方にも「四分法」「六分法」「八分法」があります。

区分方法は違いますが、どちらも前月から繰り越された(残った)現金を、当月出し入れした結果を並べ、差引で翌月に繰り越すという流れが共通しています。

そして、この流れで翌月に繰り越すお金がない、あるいは月の途中で現金が足りなくなると資金がショート(運転資金が足りなくなり、企業活動が停滞、停止すること)してしまいます。

いわゆる「黒字倒産」も、売上は計上できているのに入金までに時間を要した、もしくは先方の都合で入金が遅れたために現金が不足して支払不能となるもので、資金ショートの一種です。

では次に、資金繰り表を作成するうえでの注意点を3つ解説します。

帳簿上は収支計算が合って利益が出ているはずなのに、手元の現金(キャッシュ)は足りなくなっている状態を「勘定あって銭足らず」といい、現実と理論は必ずしも一致しないという例えにもなっています。

資金繰り表を作る際は、利益と現金は一致しないこともある点をしっかり認識する必要があります。

損益計算書と実際の現金収支(お金の出入り)にズレが生じやすい勘定科目がいくつかあり、これらも資金繰りを考えるうえで注意すべきポイントです。

例えば、以下のような勘定科目です。

現金収入であっても収益とならないもの~前受金、仮受金など

現金支出であっても費用とならないもの~前払金、仮払金など

損益計算書で収益計上されても現金収入はないもの~未収収益など

損益計算書で費用計上されても現金支出はないもの~減価償却費など

上記で紹介した勘定科目は、原則として決算時に計上するのが決まりです。ただし減価償却費などは、試算表などで毎月の損益を見るために、月次で費用計上する場合もあります。

また、前受金、仮受金や前払金、仮払金といった項目は内容が不明瞭なものもあり、不良資産や実質的な負債(隠れた借金)となっているケースがあります。

一般的に不良資産化した項目なら、黒字決算のときにあえて不良資産として計上し、利益を圧縮する企業も見受けられます。

銀行が資金繰り表を求めるタイミングは新規融資の申し込みや、業績が芳しくない企業の経営状況を随時チェックする必要がある場合などです。

資金繰りが安定している企業ならともかく、資金繰りが厳しい先に対しての銀行員のチェックは非常に厳しいです。

原則として、銀行員は資金繰り表をチェックするときはウソ、虚偽があるという前提、いわば「性悪説」の視点で、以下のようなポイントをチェックしていきます。

今回は、業績が芳しくない企業の融資判断の場合や、リスケジュール中の資金繰り表の提出に対してのチェックの視点などで解説していきます。

現代社会で、100万を超えるお金を現金で支払う企業はごくわずかです。企業間の資金のやりとりは送金やIB(インターネットバンキング)などが主体なので、口座の入出金をみれば売上の信ぴょう性がチェックできます。

ちなみに振込(送金)で入金された場合は、相手企業の名前が通帳に印字されます。一方で入金されても企業名がない場合は現金入金となり、売上に関するエビデンスとしては信ぴょう性が低くなります。

また、売上を架空計上していればエビデンスはないわけなので、こういった行為はすぐに発覚します。そのため、企業は遅かれ早かれ破綻する危険性があるでしょう。

特に、主要な取引口座がメイン銀行の場合は、通帳の動きを含めて確認する場合もあります。

そのくらい銀行は売上や入金のエビデンスを重視しているのです。

固定費の代表格は工場などの家賃や水道光熱費、そして人件費です。こうした固定費は売上の増減にかかわらず一定なので、特に減収している場合は固定費見直しの可能性を銀行は言及してきます。

例えば、売上減から工場ラインを縮小したなら人員も余剰になるので、一時帰休や解雇も視野にして人件費の削減を提言されることもあります。

また、接待交際費など、業績が厳しい先が多額の接待交際費を使用していた場合なども厳しい指摘があります。

融資審査をする視点で数え切れないほど多くの試算表を見てきた銀行には独自のノウハウがあり、資金繰り表を見れば資金ショートの可能性を示す「兆候」を発見できます。

毎月、試算表や資金繰り表を銀行の担当者と共有できていれば、銀行からアドバイスや指摘を受け、早期の対策が取れる可能性もあります。何よりも銀行の担当者が会社の現状を理解していることが、円滑な対応を可能にします。

一方、事態が切迫して銀行の融資回収に懸念がある場合などは、担保価値の再評価など破綻に備えた動きをする場合もあります。

資金ショートは資金繰りの行き詰まりですが、運転資金など資金調達により資金繰りを支援するタイミングも銀行はチェックしています。返済に懸念がない企業には融資を売り込みたい銀行は、資金繰り表で資金調達が必要となるタイミング(こちらも広義で資金ショートと表現する場合があります)を掴み、経営者に融資の打診をしてくることもあります。

また、急成長している企業も融資のタイミングや追加融資を銀行から提案してもらえるので、資金繰り表の共有はメリットがあります。

資金繰り表では支払利息や融資返済額も記載されています。業績が良い企業の場合は、自分の銀行の利息、返済額はわかりますので、差引でそれ以外の他行の融資条件や返済条件も類推できます。

月次で比較して、他行よりも良い条件での融資提案などメリットもありますので、業績の良い企業にとっても銀行と資金繰り表の共有はメリットがあると言えます。

ネガティブ、ポジティブ双方の資金ショートが発生する大きな要因に、回収条件と支払条件の変化が上げられます。

回収条件(売掛金が入金される期間)が3ヵ月、支払条件(支払手形の期日や振込払いの期日)が3ヵ月の企業があるとします。

この企業の回収条件が1ヵ月延長(売上入金が1ヵ月先になる)、支払条件は変わらずなら、売上1ヵ月分の資金が不足することになります。(支払条件の短縮も同様)

こうした変化も、資金繰り表を時系列で見ていくと発見することができます。

この点は試算表のみでは、銀行側は把握できない点なので、資金繰り表で確認をしたいポイントと言えます。

資金繰り表とは、本来将来の現金化不足を予想して資金ショート発生を防ぐのが目的なので、別名「資金繰り計画表」とも呼ばれます。

数値予想は保守的に作り、銀行などに提出するよう意識しましょう。毎月売上が上昇し続けるなどバラ色の計画では、現実が見えていない経営者とマイナス評価されかねません。

その一方で、経営目標として、実現性のある施策や計画に裏付けされた「目標とする資金繰り表」、言い換えれば「アグレッシブな資金繰り表」も作成しておけば、経営に活かせます。

本来の資金繰り表とは、自社の経営に必要な書類として存在するものです。

しかし現実では、新規融資を申し込む際の資料として提出することが最も多くなっています。また、業績悪化で毎月の資金繰り表提出を義務づけられる場合もあります。

特に、リスケ(業績悪化による返済猶予措置)をしている企業の場合、月次の資金繰り表だけでなく、週次あるいは日時(日繰り表といいます)で資金繰り表を作るよう求められる場合もあります。

もちろん、目先の倒産危機や資金ショートの把握のために提出を求められることがほとんどですが、企業の状況によっては、銀行が経営指導の一環で依頼をしてくる事例もあります。

例えば、資金繰りがまったくできていない「どんぶり勘定」の企業があり、しかしながら扱う商品に将来性を感じていたとします。銀行は、なんとか企業を立ち直らせようと、資金繰り改善の面で日繰り表を作らせ、資金管理と意識の変革を経営者に求めたことがあります。

最初は抵抗した経営者でしたが、それでも辛抱強く資金繰り表を作り続けることで、徐々に経営も安定し、業績も立ち直ったことがあります。

どちらにしろ、銀行から資金繰り表を求められた際は、真摯に対応し、銀行からの信頼を失わないようにしましょう。

黒字倒産や資金ショートで困らないように資金繰り表を理解し、経営に活かしていきましょう。

銀行に資金繰り表を提出するメリット

・企業の情報が共有され、銀行との良好な関係が構築できる

・業績が良ければ、追加融資やプロパー融資の提案がある

・業績が芳しくない場合は、早期に相談に応じてもらえたり、経営に対するアドバイスを受けられたりする可能性がある

特に、業績が悪化傾向にある企業は早期の資金繰り表の作成を実施し、資金ショート前に事前に対策を施しましょう。

2021/01/14

2021/03/02

2021/12/24

2021/02/28

2021/01/24

2021/01/15

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.