M&A

2020/03/24

M&Aを実行する場合、連帯保証債務の取り扱いについて気になっている方は多いのではないでしょうか。また、M&Aの実行により、連帯保証債務を外せるのではないかと期待される経営者の方もいるでしょう。

今回は、M&Aで連帯保証債務を外せるのか、借入金はどのように取り扱われるのかについて詳しく解説します。

目次

まずは、連帯保証債務について確認しておきましょう。

連帯保証債務とは、債権者や借入をする企業と連帯して、債務を負うことです。企業の場合は連帯保証人に経営者がなることがほとんどです。

平成26年から適用されている「経営者保証ガイドライン」では、経営者が連帯保証債務を負わなくても融資が受けられる可能性があると書かれています。

しかし、経営者が連帯保証債務を負わずに融資を受けるには、さまざまな条件があり、現実的にははやり経営者が連帯保証人になるケースが多いといえます。

>>廃業や事業承継の際に重要となる経営者保証ガイドラインとは?

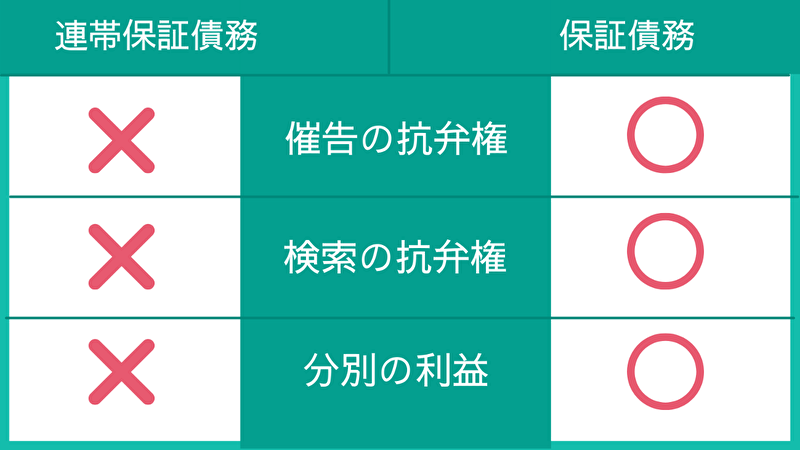

では、保証債務と連帯保証債務の違いを確認しておきましょう。どちらもあまり変わらないと認識されている人もいますが、明確な違いがあります。

M&Aにおける連帯保証債務を外せるかどうかをお伝えする前に、保証債務と連帯保証債務の違いを解説します。連帯保証債務の場合、以下3つの権利がありません。

「催告の抗弁権」とは、債権者が保証人に借金の返済を求めた際に、主債務者が返済できない状況でなければ、主債務者に返済を請求するように主張できる権利です。主債務者が返済できない状況とは、破産、行方不明、死亡などです。

つまり、保証人の場合は主債務者が返済できない状況に陥っていない限り、返済を求められることはありません。これを会社に置き換えると、「会社が経営難や破産に陥っていない限り、経営者に直接返済を求められても返済義務はない」ということです。

対して連帯保証人には催告の抗弁権がないため、債権者が会社に請求せずに経営者個人に請求することが可能です。

「検索の抗弁権」とは、主債務者が返済できる状況であるのに返済を拒んだ結果、保障人が返済を請求された場合に、「返済能力がある主債務者に返済を求め、それでも返済されない場合は財産の差し押さえをしてほしい」と主張できる権利です。

保証人には検索の抗弁権がありますが、連帯保証人にはありません。ただし、経営者が連帯保証人の場合、会社に返済能力があるにもかかわらず返済を拒む事態は起こり得ないでしょう。

なお、主債務者が返済しない場合に連帯保証人が返済しなければならなくなることを「補充性」といいます。

分別の利益とは、複数の保証人がいた場合、それぞれの保証人が均等に返済できる仕組みのことです。例えば、3,000万円の借入に対し3人の保証人がいた場合、それぞれが1,000万円ずつ返済します。

しかし、連帯保証人は分別の利益が適用されないため、たとえ複数の連帯保証人がいても返済を求められたら全額1人で返済するケースもあります。つまり、会社が経営破綻したときは、連帯保証人の経営者が借入金を1人で全額返済しなくてはならない恐れがあります。

>>経営者としてハッピーリタイアするには?|会社を高値で売却する方法

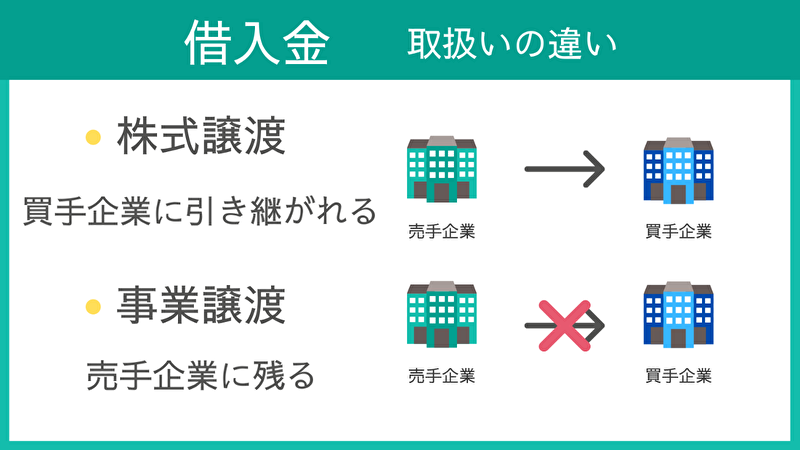

M&Aには、「株式譲渡」と「事業譲渡」の2つがあります。それぞれのケースにおける借入金の取り扱いについて詳しく見ていきましょう。

株式譲渡では、株式を買手に譲渡することで、法人格そのものを譲渡します。そのため、法人の借入金も買手に引き継がれるのです。借入金だけではなく、簿外債務や未払金、支払手形なども引き継がれます。

また、引き継いだ借入金の処理方法は主に次の2つです。

株式譲渡の場合、借入金の処理方法は買手側にゆだねられます。売手側が関与することではありませんが、念のため覚えておきましょう。

事業譲渡では法人格を譲渡するのではなく、事業の一部を譲渡するため借入金は引き継がれません。ただ、M&Aで得た譲渡金を元手に売手側の責任で借入金を返済することが可能なため、M&Aは借入金を減らす施策と言えます。

もちろん、M&Aで得た譲渡金の使い道は売手側にゆだねられているため、新事業の立ち上げに全額投資したり、一部返済したり、さまざまな選択が可能です。また、事業譲渡によって新事業を立ち上げたり経営を見直したりすることで、結果的に収益が上がり、借入金を完済できる可能性もあります。

そのため、譲渡価格よりも借入金が高くなるケースでにおいても、事業譲渡は会社の未来を作るために有効な手段と言えるでしょう。

それでは、M&Aで連帯保証債務は外せるのか詳しくみていきましょう。

株式譲渡では、借入金が買手側に引き継がれるため、連帯保証債務は解除されるケースがほとんどです。仮に解除されなければ、他社の借入金の連帯保証人になるため合理的ではありません。

ただし、株式の一部だけを譲渡するようなケースでは、連帯保証債務が解除されないケースがあるため注意が必要です。連帯保証債務が解除されると思い込み、M&Aの交渉を進めてしまうと、買手とトラブルになる恐れがあります。

連帯保証債務を外すには、買手側が連帯保証人を書き換える必要があります。つまり、買い手が連帯保証人を引き継ぐことを承諾しなくてはならないのです。

また、譲渡企業の代表者の変更登記が完了してからでなければ、連帯保証人は書き換えられません。

つまり、連帯保証人の書き換えが終わるまでは、売手側の経営者はリスクから解放されないことになります。このタイムラグを埋めるための方法は以下の2つです。

・株式譲渡と同時に新オーナーが金融機関に一括で返済

・譲渡契約の締結の後に買手側が金融機関に個人保証の解除の交渉を行う

連帯保証債務は売手にとって大きなリスク事項のため、買手側と十分に話し合ったうえで、お互いが納得できる方法を選びましょう。

>>会社や事業の売却において必要な契約書の内容とその注意点とは?

M&Aで連帯保証債務が外せることがわかっても、本当に外せるのか不安に感じている方は多いのではないでしょうか。そこで、実際にM&Aで連帯保証債務を外せた事例を2つご紹介します

1つ目は、多くの借入金がある会社が株式譲渡を行ったことで、経営者が連帯保証債務や資金繰りの苦労から解放された事例です。

【企業DATA】

相談時の状況は、一般派遣業の許可を取得していましたが、許可基準を満たすために決算書の一部に実態と異なる内容がありました。いわゆる粉飾決算です。

業績不振の原因は、人材獲得の激化による広告宣伝費の増加に伴う収益の悪化と見られ、社会保険料や消費税の支払いも厳しい状況にありました。

しかし、この会社の持つ顧客リストや市場シェアに魅力を感じた会社が買収に手を挙げました。

赤字会社や借入が多い会社を売却するには、ある程度の時間を要します。

これが、事業譲渡ではなく、株式譲渡であるとなおさらです。

株式譲渡の場合は、買手企業が債務承継をしなければならず、負債と事業価値のバランスをどう見るかがポイントです。

その際に、会社としての許認可や赤字である明確な理由があるなど、借入を引き継いでまで、この会社が欲しいと買手企業に感じてもらう必要があります。

そういったポイントをクリアできれば、仮に赤字や債務超過の会社であっても株式譲渡をすることができます。経営者も連帯保証債務から解放され、資金繰りに悩まない日々を送れる可能性が高まります。

2つ目の事例は、株式譲渡の連帯保証債務が問題になった事例です。

この企業の経営者は株式譲渡で会社を買手企業に売却し、売却後、連帯保証債務から外れる契約で株式譲渡契約を締結していました。

株式譲渡契約書内では、クロージング後(決済後)、3ヵ月以内に連帯保証債務を外すという内容で、買手企業と売手側の経営者で同意していました。

ここまでは、M&Aで良くある話です。

株式譲渡後に売手側、買手側が想定していた範囲内で、事業運営が行われていれば問題はありませんが、そう上手くいかないのがM&Aです。

買手企業側は買収後の事業運営(売上予測など)が想定よりも悪く、いろいろな理由を付けて連帯保証債務を外すことを拒んできました。

結果としては、株式譲渡契約に沿って売手側が買手企業に連帯保証債務を外すこと請求し、履行してもらうことができました。

このように案件によっては、株式譲渡を行ったとしても何らかの理由ですんなりと連帯保証債務を外してもらえないという事例もあるので注意が必要です。

連帯保証債務の解除はM&Aのメリットの1つですが、必ず解除されるわけではありません。然るべき手続きを経て連帯保証債務が解除されます。保証人と連帯保証人の違いや借入金の取り扱い、連帯保証債務の外し方など、いずれもM&Aを検討する際には確認しておくことが大切です。

ここまで解説したなかで重要なポイントを以下にまとめました。

・連帯保証人は主債務者と同等の返済義務を負う

・株式譲渡では借入金が買い手に引き継がれる

・事業譲渡では借入金が買い手に引き継がれず連帯保証債務も外れない

・株式譲渡では連帯保証債務が外れることがほとんど

・連帯保証債務は自動的に外れない

赤字会社や債務超過企業が株式譲渡を行う場合は、契約書の内容等を含め、しっかりと内容を詰めて経験のあるアドバイザーに依頼することをおすすめします。

上記のポイントを確認しておき、トラブルを未然に防ぎましょう。

2021/01/05

2021/12/24

2020/06/24

2020/06/01

2020/04/29

2020/04/17

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.