M&A

2018/09/11

会社を売却する際に多くの経営者が気にすることは、銀行からの借入金(負債)や連帯保証人の問題です。

実際、事業承継する場合に子ども(親族)へ引き継がない理由の多くが借入金です。

これまで資金繰りの問題や借入金の問題で苦労された方ほど、子どもや親族に同じ思いをさせたくないと考え、事業承継せずに第三者へのM&Aを選択しているのが現状です。

そのためまずは、会社を売却する時の借入金や連帯保証がどう扱われるかを知っておく必要があります。

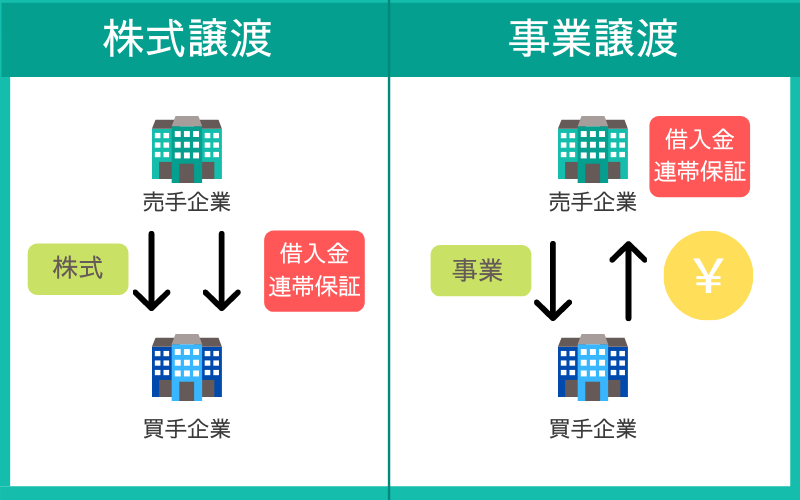

株式譲渡と事業譲渡でどのような取扱いの違いがあるか解説していきます。

会社や事業の売却の場合、借入や連帯保証はどのように取扱いをされているか見ていきましょう。

株式譲渡と事業譲渡でケースは異なりますので、それぞれ見ていきます。

株式譲渡の場合は、基本的に買手企業が借入金も含めて会社の債権債務の一切を引き継ぎます。

処理の仕方としては、買手企業が株式譲渡後に買手企業が借入金を一括で返済するか、買手企業が借入金の借換を行い返済します。

期間としては、株式譲渡の契約書内で定めていて平均3カ月以内での借入金の切替が一般的です。その期間内に経営者個人の連帯保証債務を解除することを決め、契約書に「譲受側が譲渡側の連帯保証の解除に責任を持つ」などと記載します。

事業譲渡の場合は、会社ではなく会社の一部の事業を譲渡するので、買手企業が借入金の返済をしたり、連帯保証債務の移行をしたりする必要はありません。

事業を譲渡する場合は譲渡代金にて借入金を返済するのが一般的です。

事業を売却した後に、別事業を売却後の会社で行うのかなどを考慮し、一括で借入金を返済するのか、新規事業への投資に使い一部のみ返済するのかなどを経営者は判断できます。

実際は返済して連帯保証債務を外すことを選択する経営者が多いです。

>>M&Aで連帯保証債務は外せるのか?借入金の取扱い方を解説

上記で記載した内容は、事業譲渡価格より借入額が少ないの場合です。つまり、譲渡した対価で借入金を全て賄える(返済相当額である)企業のケースです。

譲渡価格より借入額が多いという財務状況の場合、買手企業は株式譲渡ではなく事業譲渡を検討する場合が多くなっています。

中には、株式を1円で譲渡してもらい、借入金を引き継ぐことで会社の譲渡をしてしまう場合もありますが、一般的には事業譲渡を選択します。

事業譲渡の対価で、借入金を全額返済できない場合は、

・私的整理する

・特別清算する

・経営者個人が破産せずに債務を処理する

・破産する(法的手続きを行う)

などケースバイケースです。銀行などの債権者との調整が非常に重要になってきます。

破産のリスクはありますが、回避する方法はあります。ただそのためには経営者の覚悟と時間が必要ですし、経験豊富なアドバイザーに依頼することも重要なポイントになります。

実際に、譲渡金額よりも借入金が多いという処理の経験があるアドバイザーと経験のないアドバイザーでは譲渡した後の結果が全く違うものになりますので、必ず経験のあるアドバイザーに依頼することをおすすめします。

譲渡価格より借入金が多いという財務状況の場合、経営改善を行って会社を売却するという方法があります。

譲渡価格とは企業価値を意味します。企業価値の一般的な評価方法は貸借対照表の実質純資産と営業利益の〇年分を足すというものです。(実際は事業内容などを加味した価格になります。)

つまり、経営改善を実施することで借入金を圧縮すること(収益の増加による返済)や、営業利益を増加させることによって譲渡価格を高くできます。

特に有効なのは、無駄な経費面の見直し、財務リストラ、原価の見直しなど収益の改善です。

今現在では譲渡価格より借入金が多いかもしれませんが、1年後はそれが逆転する可能性も十分にあります。

そういった選択肢も考慮しながら会社や事業の売却を検討してみることをおすすめします。

株式譲渡と事業譲渡の借入金の取扱いは、以下のような違いがあります。

借入金の取扱い

■株式譲渡の場合

借入金は買手企業に引き継がれる

■事業譲渡の場合

借入金は買手企業に引き継がれない

※連帯保証は自動で移行せず、買手企業の手続きが必要

事業譲渡で譲渡価格より借入金が多い場合、依頼するアドバイザーは類似案件の処理実績が多い方に依頼することをおすすめします。経験のあり、なしで結果が大きく異なることもありますので、慎重に依頼先は決めましょう。

また、現時点で譲渡価格より借入金が多い場合でも、経営を改善して譲渡価格のほうが借入金より多いという取引にできる可能性も十分にあります。

現状で判断せず、将来的な選択肢も含めて可能性を模索することがおすすめします。

2018/09/17

2018/08/15

2018/08/12

2018/08/01

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.