M&A

2018/08/01

経営がうまくいっておらず、会社や事業の売却を視野に入れている経営者の方もいらっしゃるのではないでしょうか?

実際に会社や事業の売却となった場合、現在ある負債や借入がどうなるか不安に感じる経営者も多いはずです。

株式譲渡という手法で会社売却を行えば、負債や借入は買手側に引き継がれます。事業譲渡であれば譲渡代金で負債や借入を清算することも可能です。

今回は中小企業の経営者向けに、会社売却をする際に負債や借入がどのように処理されていくのか、解説していきます。

負債や借入が多い場合でも会社売却するためのポイントもご紹介しますので、ぜひ参考にしてください。

目次

会社売却における負債の取り扱いは、会社売却の方法や売却の際の契約により変わります。

中小企業が借入をする場合、会社の代表者が連帯保証人となるケースがほとんどです。

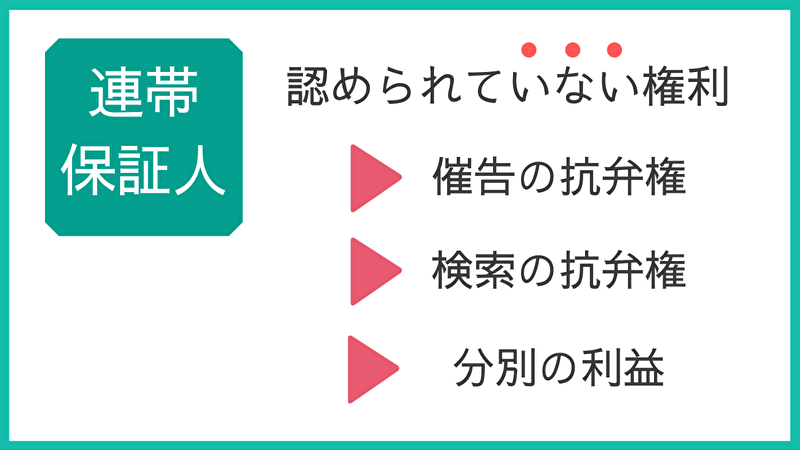

連帯保証人は通常の保証人とは異なり、重責を課されることになります。

以下の3点は保証人には認められているものの、連帯保証人には権利が認められていません。

催告の抗弁権は、例えば債権者が保証人に返金の請求をしてきた場合、主債務者が破産していなかったり、きちんと居場所が掴めていたりすれば、主債務者から先に請求してほしいと主張できる権利です。

同じ状況で、連帯保証人の場合ですとこちらの主張が通ることはありません。請求に応じて返済しなければならないのです。

検索の抗弁権は、例えば主債務者が返済できるのに債権者への返済を拒否した場合、保証人に請求が来ても拒否できる権利です。

しかし、連帯保証人だと主債務者に財産があったとしても、請求が来たら主債務者に代わって返済をしなくてはなりません。

分別の利益は、保証人が複数だった場合は分割して返済できるというものです。

連帯保証人だと分別の利益がないので、債権者から請求された場合に「連帯保証人がもうひとりいるから、そちらにも請求してくれ」と言うことができません。

中小企業が融資を受ける場合、経営者が会社の代表として連帯保証人となることが一般的です。

個人で連帯保証をしているケースもあり、場合によっては経営者の自宅など個人資産が担保に出されていることもあります。

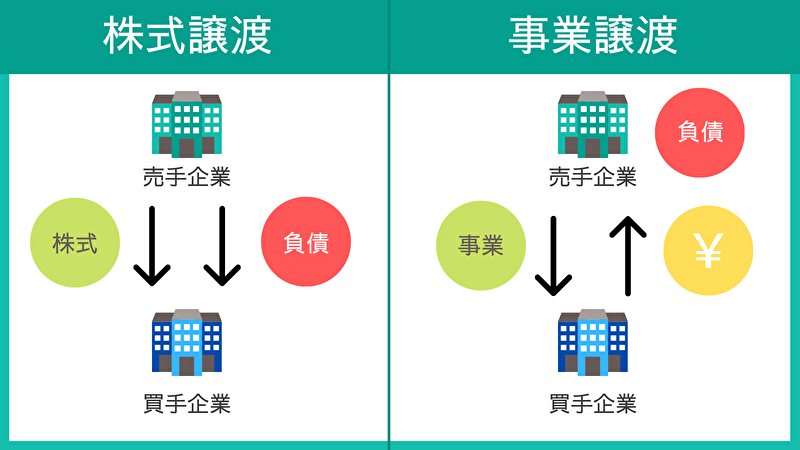

M&Aで会社売却を実施する場合、負債や借入の取り扱いは「株式譲渡」か「事業譲渡」かによって変わってきます。

株式譲渡の場合、株式をすべて売却するのでオーナー(株主)は買手会社側になります。そのため、負債や借入もそのまま買手会社へと移り、引き継がれます。

負債や借入が引き継がれると、連帯保証人だった経営者はその責任から外れます。株式譲渡契約書にも、連帯保証債務の解除条項が明記されており、「譲渡日から○日以内に解除する」と記されていることでしょう。

一般的に融資の借換や一括での返済などせずに連帯保証債務のみが解除されることは、金融機関側に受け入れてもらえる可能性は非常に低いです。

そのため、買手側が自己資金を用いて返済するか、金融機関で借換を行うかの2択になります。

期間は譲渡日(クロージング日)から3ヶ月程度の期間を設けることが一般的です。買手企業が銀行融資などで借換を実行するのに、長くて3ヶ月程度の時間を要します。逆にそれ以上の期間がかかっている場合は、買手側に何かしらの問題があるので注意が必要です。

事業譲渡だと事業のみを売却する形になるため、負債や借入は売手側の経営者に残ったままです。

ただし、事業を売却した対価を受け取っているため、それを元に借入をまとめて返済したり、負債を減らしたりできます。裁量はすべて経営者の判断で決まるので、売却金の使い道は慎重に考えておきましょう。

例えば返済に使うだけではなく、新しい事業の開拓に投資したとします。その事業への投資が成功した場合は返済が残っていたとしても、企業として成長できる可能性があります。

譲渡後に負債や借入に関するトラブルを引き起こさないためには、事前の準備がポイントとなってきます。

トラブルを回避するためには、具体的にどのような準備をしておくべきなのか確認しておきましょう。

M&Aは目的に合わせて株式譲渡や事業譲渡など譲渡スキームを選択していきます。この選択を間違えてしまうと、負債や借入トラブルにつながってしまう恐れがあります。

先ほどもご紹介したように、事業譲渡では負債や借入の連帯保証債務は解除されません。いくら事業の売却益が出ていても、返済に回せるほどの金額でないと経営の立て直しも難しくなってしまいます。

会社のこれからを考え、どのスキームが最も負債や借入トラブルを回避しつつ良い方向に進めるのかを判断していきましょう。

M&Aでも通常の取引と同様に「信用」が重要です。安心してトラブルなく取引するためにも、買手企業の与信の確認もしっかりと行うようにしましょう。

与信の確認を行うときは、ある程度の基準を設定すべきですが、厳しくしてしまうと買手企業が限られてしまい売却しにくくなってしまいます。機会損失にならないように注意しながら、基準を設定してください。

譲渡契約書には、基本合意の内容や株式譲渡代金・支払い方法・期日について、株式名簿の書き換えに関する項目など、株式譲渡に関する様々な内容が事細かに記載されています。

多くの項目があるため、内容のチェックを疎かにしてしまう経営者の方もいらっしゃるでしょう。

こういったリスクを回避するためにも、譲渡契約書にきちんと目を通し、場合によっては弁護士にリーガルチェックをしてもらいましょう。確認することでリスクを回避できます。

特に株式譲渡において、負債や借入がすべて買手側に引き継がれることが明文化されているかどうかをチェックしておきましょう。

ここまでご紹介してきた内容は、基本的に負債や借入の金額が譲渡価格よりも少ない企業のケースです。

ここでは、負債や借入の金額が譲渡価格より多かった場合、どのように処理されていくのか解説します。

まず株式譲渡の場合だと、株式の譲渡価格が売主の設定している金額条件を満たさないことがあります。株式の譲渡価格を1円にして負債・借入の引き継ぎを条件にした場合でも、買手企業が現れないケースもあります。

このような財務状況であれば、株式譲渡よりも事業譲渡を検討していく形になるでしょう。

事業譲渡を行っても借入金がすべて返済されなかった場合には、私的整理や特別清算、経営者個人の債務処理、自己破産するなど、状況によって方法は異なります。このとき、金融機関などの債権者と調整していかなくてはなりません。

ただし、状況によって適した方法は変わるため、経営者の破産が必ずしも必須ではありません。

破産リスクを回避するためには、経営者が覚悟を持ち、ある程度時間をかける必要があります。

さらに豊富な経験を持つM&Aアドバイザーに相談することで、最善の手段を取ることができます。

負債や借入が多い状況で会社売却を考えている方は、なるべく赤字会社の売却経験を持つアドバイザーやM&A仲介会社に相談するようにしましょう。

>>廃業や倒産時に気になる経営者保証ガイドラインについて教えてください

負債や借入が多い会社でも、売却することは可能です。その会社独自の技術や今後買手企業が伸ばしたい市場シェアを持っているなどの強みがあると、負債や借入が多くても買手は現れます。

ここでは、負債や借入が多い会社を売却しやすくするためのポイントをご紹介します。

負債や借入が多い場合、返済期間が迫り一刻も早く売却したいと考える方も多いでしょう。

売却を視野に入れなくてはならなくなった段階で、早めに専門のアドバイザーに相談し、売却に向けた準備を進めることが大切です。状況によっては、売却したくても難しくなってしまう場合もあるからです。

アドバイザーに相談しつつ、財務状況の確認やなぜ業績不振となってしまったのか原因の分析などを行い、支援企業(スポンサーになってもらえる企業)へ明確に説明できるようにしておきましょう。

借入や負債の多い企業と少ない企業を比べた場合、借入や負債が少ない企業のほうが、売却の可能性は当然高くなります。業績が悪い企業は、それだけ売却が困難だといえます。

売却を依頼してから成約するまで(譲渡が完了するまで)の間に事業棄損や資金繰りをどのように維持していくのかなど、通常のM&Aアドバイザーの能力+αの専門性が必要です。

事業の磨き上げとは、事業を様々な角度から見たり調査したりすることで、事業内の不備を見つけブラッシュアップしていくことを言います。

売手企業が磨き上げを行っていくことで、買手企業が会社を譲受した時のリスクを低減させられ、なおかつ資産に魅力を感じてもらえるため、売却価格をアップしてもらえる可能性があります。

事業の磨き上げにもある程度時間がかかってしまうため、なるべく早めに取り掛かっておくと良いでしょう。

今回は会社売却をする際に負債や借入がどうなるのか、紹介してきました。会社が抱える負債や借入は、株式譲渡と事業譲渡、どれを選ぶかで変わってきます。

会社売却時の負債や借入の扱いの違い

株式譲渡ー買手企業が負債や借入をすべて引き継ぐ

事業譲渡ー事業を売却した際の利益を使って清算するかどうか、売手側の経営者が決定できる

事業譲渡では、場合によって負債や借入をすべて返済後、売手側の経営者にも利益が残るかもしれません。

ただし、負債や借入がかなり大きいと売却益で賄えない恐れがあるので、早めにアドバイザリー会社へ相談し、リスクを回避するためにはどうすればいいか検討してください。

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.