財務戦略

2020/12/20

銀行が追加融資に応じてくれない場合があります。

もちろん理由があってのことですが、企業にとって追加融資が受けられないとなると死活問題になることもあります。

そこで今回は、銀行が追加融資をしない理由や追加融資を受けるためのポイントを紹介します。

是非、資金調達の参考にしてください。

目次

そもそも銀行が追加融資をしてくれないのには、どんな理由があるのでしょうか?

理由は様々なものが考えられますが、大きな理由として以下の2つが挙げられます。

・業績が悪い

・定期的な情報開示がない

上記にあてはまる場合は、追加融資が受けにくくなるといえます。

ちなみに、銀行では「追加融資」ではなく、「折り返し融資」といわれることのほうが多くなっています。

では、先述した銀行が追加融資をしない理由をふまえつつ、銀行から円滑に追加融資を受けるためのポイントを解説します。

業績が悪くなれば融資を受けにくくなり、良くなれば黙っていても銀行のほうから追加融資の提案をしてくるでしょう。銀行も営利企業ですので、当たり前のことだといえます。

とはいえ、業績を上げることは簡単ではありません。ですが、今すぐ業績改善ができなくてもその努力は見せるべきだといえます。

「売上は落ちる一方・・・もう何をやってもダメだ」

「今が踏ん張り時だ。今努力して種をまけば必ず花は開く!」

あなたが銀行員ならどちらの社長を支持しますか?

ダメだからと諦めるのではなく、ダメでも歯を食いしばって努力している人を銀行は支援します。

銀行は顧客である企業の状況を、常に把握しておきたいと思っています。

・決算が終わったら、資料を持参して決算内容を報告する

・毎月や四半期など、試算表等で現状報告を欠かさない

・事業計画、業務改善計画など長期に渡るプロジェクトについて、定期的な報告を行っている

銀行と融資取引するうえで、当たり前だといえることばかりです。しかし、上記したような定期的な情報開示ができない会社は、その多くが破綻しています。

事業資金融資は銀行と顧客の契約であり、対等公平な関係であるべきです。しかし、顧客から預かった預金を元に融資している銀行は、その回収ができるのか、融資した顧客からの「状況報告」を必要としています。

そのため、「定期的な情報開示ができないなら、 事業資金融資を借りるべきではない」という結論に至り、追加での融資が受けられない場合があるのです。

銀行に追加融資をお願いする際に、銀行に伝えるべきことが2つあります。

・何に使うのか

・なぜお金が必要なのか(足りないのか)

上記2つについて、銀行側が納得できるような内容を提示することが、円滑に追加融資を受けるためのポイントだといえます。

融資し返済が進むと、当然ながら融資残高は減ってきます。営利企業として融資を増やしたい銀行は、残高が減った頃を見計らって 追加融資を提案してきます。

では、以下では追加融資をどのように考えているか、お伝えします。

・日本政策金融公庫

・信用保証協会

・プロパー融資

追加融資を積極的に提案してくるのが、日本政策金融公庫です。

日本政策金融公庫は公的金融機関なので、営利を求める民間金融機関とは違います。しかし、中小企業など事業者の資金ニーズに応える使命を持っています。そのため、融資残高を減らすことは、企業としての継続性の問題が出てくるので、貸し出しをしていかなければなりません。

ところが黙っていれば融資の返済が進み、融資残高はどんどん減っていきます。そのためには新規融資先を増やせばいいのですが、全ての人に融資できるわけではありません。審査の結果融資できないことも多いのです。

では、追加融資ならどうでしょう?

追加融資の対象は、すでに日本政策金融公庫でお金を借りている人です。言い換えれば「利用者、お得意様」になります。審査は新規融資の時に終わっていますし、追加融資が提案できるということは、いままでの返済も滞りなくできているため、手間をかけずに融資残高を増やせるというわけです。

新規融資で審査は終わっていて、これまでトラブルもない相手なら安心して融資ができます。もっと言えば余計に審査の手間をかけずに融資残高を増やせるのが折り返し融資の利点なのです。

新規だろうと追加だろうと、要は融資残高が増えればよいので、手間がかからないに越したことはないといえます。

こうした日本政策金融公庫の追加融資に対する考え方は、信用保証協会及び民間金融機関にも共通しているものです。日本政策金融公庫だけではなく、民間金融機関も追加融資は融資残高を増やす最も有効な手段として用いています。

信用保証協会付き融資でも、追加融資の提案はあります。ただし、提案してくるのは信用保証協会ではなく銀行などの金融機関です。

信用保証協会は事業資金融資の保証をする公的機関で、融資そのものを取り扱っているわけではありません。したがって融資残高が減っても困らないのです。

融資残高が減って困るのは、信用保証協会付き融資を取り扱っている金融機関です。ですから金融機関では、信用保証協会付き融資の残高を定期的にチェックし、顧客に応じて追加融資の提案をします。

その対象になる顧客の基準は、日本政策金融公庫と同じです。

同じ銀行融資でも、プロパー融資には「追加」という概念がありません。

信用保証協会保証付融資と違い、銀行が直接貸し付けるプロパー融資では、あくまで顧客から申し出があってから初めて対応する、という受け身の姿勢が基本になっています。

これは、信用保証協会付き融資に比べるとリスクが高いプロパー融資は、いたずらに融資してはいけない、という金融機関の基本的な考えです。

金融機関によっては、信用保証協会付き融資・プロパー融資にかかわらず、融資残高減少に応じ、追加融資を提案する場合もあります。

借入金について、

「融資の限度額はいくらまで?」

「自分は最高でどのくらいまで借りることができるのか?」

といった疑問を持つ方も多いと思います。

ここからは「借入金に限度額はあるのか?」という疑問について解説します。一般的には「融資限度額はMAXでも年商まで」です。

では、信用保証協会付き融資とプロパー融資の場合、それぞれについて詳しく紹介します。

信用保証協会付き融資の場合、融資限度額には2つあります。

1.保証制度の融資限度(保証枠)

2.顧客ごとの個別の融資限度

信用保証協会の場合、根拠となる法律や融資の対象者に応じて保証の枠組み(制度)が決められています。

まず中小企業信用保険法で定められている、一般保証の限度額2億8,000万円が融資限度(保証枠)の基本になっています。

一般保証とは「普通保険の限度額2億円と無担保保険の限度額8,000万円を合わせた2億8,000万円」までを保証するものです。さらに一般保証とは別枠で、特例措置などによる別枠保証の限度額があります。

信用保証協会の制度やそれぞれの保証枠は複雑多岐にわたるため簡単に整理しますと、

基本的に一般保証で2億8,000万円、このうち無担保で利用できるのが8,000万円

一般保証の2億8,000万円とは別に、別枠の保証制度がある

となります。

<参考 一般社団法人全国信用保証協会連合会ホームページ/ もっと知りたい信用保証/保証限度額

URL https://www.zenshinhoren.or.jp/guarantee-system/riyojoken.html >

顧客ごとの融資限度額については公開されることはありません。金融機関や信用保証協会で用いられている限度額は銀行の融資実務の中で決まるものです。

銀行の融資実務の中では「融資限度額の目安は、会社の年商が上限」という認識が一般的です。保証協会や金融機関などのいわば融資のプロが、蓄積してきた経験から導き出したひとつの結論であると認識してください。

実際に信用保証協会とやり取りするとき、信用保証協会より「この会社は、融資額が年商を超過しているので無理です」と融資を断られる場合もあります。ちなみに、「理想なのは、融資残高が年商の半分以下」が平均値であるとお考えください。

なお、企業の将来性や融資案件の内容によっては、企業の業種、業態によっては年商を超える融資も可能な場合があります。

ただ、法律や文書などで定められているものではありませんので、銀行員にこの話題を切り出しても、警戒されるだけですので気をつけてください。

良くも悪くもプロパー融資においては、融資限度額というものは存在しません。プロパー融資では融資限度額が絶えず変動しているので、ある意味限度はないとも言えます。

と言っても無制限に貸すという意味ではなく「顧客によって融資の上限が決まってしまう」と言ったほうが妥当でしょう。

また、基本的な考えは信用保証協会融資と同じで、年商をひとつの上限としています。信用保証協会付き融資も プロパー融資と同じ銀行の融資なのでやはり「銀行融資の限度額は年商までがひとつの目安」ということになります。

実際の銀行内部では、会社の決算内容などで決められた格付(銀行格付、信用格付)や、最新の状況を決算書や試算表で確認し、その顧客の融資限度額が設定され、絶えず見直されています。

例えば A という会社の融資限度額が1月に10億円で、5月の決算期で赤字になったため限度額が500万円に減らされる、といったように絶えず融資限度額は変動します。

「一般保証以外に別枠がある」(前出)と説明しました。実際は、コロナ前には「別枠なのに別枠じゃない」ものも多かったが、コロナ後は本当に別枠になりました。

この点については新型コロナウイルス感染拡大の前後で事情が異なりますので、解説していきます。

別枠はコロナ前から存在しており、各種法律や緊急的な時限立法などの特例措置により、特別に設けられた枠でした。しかし、全般的に「特別に設けられた枠」という足枷から色々な条件や制限をつけられ、誰でも自由に利用できるものではありませんでした。

例えば「金融円滑化法」 や「緊急保証」です。これらはリーマンショックなどの不況対策として政府が後押しした緊急処置的なものでした。

しかし、「売上が前年比〇%以上減少していなければならない」「業種によって利用できる人と利用できない人がいる」などの制限がありました。

もちろん上記の緊急措置的な特別枠も、顧客に融資するかどうかは最終的に銀行の判断になります。そういった意味では、政府ばかり責めることはできません。

コロナ禍では、政府の強力な指導もあり、金融機関は「一人でも多くの人に融資するノルマを背負っている」状況でした。

2021年3月に終了しましたが、実質無利子融資(信用保証協会付き融資で、最高4,000万円まで最長3年間国が利子補給してくれるので実質無利子で事業資金が借り入れできる)などが、金融機関によってどんどん実行されていました。

なぜかというと、金融機関は実質無利子融資などの融資結果を報告するよう義務付けられており、その結果は監督官庁である金融庁がチェックします。そして結果が芳しくない銀行は、政府の方針に従っていないと見なされ公表されたからです。

金融庁の実質無利子融資は終了しましたが、経済産業省による資金繰り支援は継続して行われています。実質無利子融資や金利の引き下げ等、状況に応じた支援を受けられます。

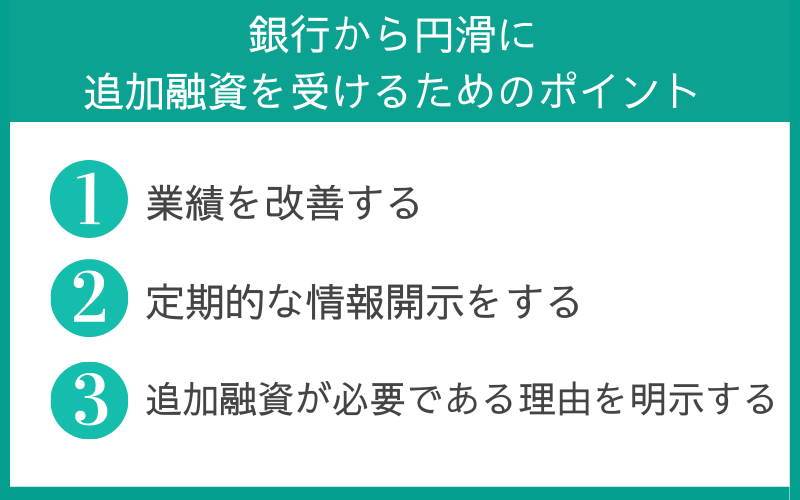

銀行から円滑に追加融資を受けるためには、以下のようなポイントがあります。

銀行から円滑に追加融資を受けるポイント

1.業績を改善する

2.定期的な情報開示をする

3.追加融資が必要な理由を明示する

こういった点を頭に入れて、銀行への対応を日々実行してください。

有利な事業資金調達をして、コロナ禍を乗り切るために、今後の参考になれば幸いです。

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.