財務戦略

2020/12/27

事業を継続させるために必要不可欠なのが、運転資金です。

とはいえ、運転資金のことを経理や財務担当者に任せきりになっていないでしょうか。

実は、経営者が運転資金について知識がないと、銀行から融資を受けたいと思ったときに不利になることがあります。なぜなら、経営者としての能力不足だと見られてしまうからです。

そこで今回は運転資金について、銀行がどのように考えているのかなども含め、解説していきます。

目次

事業にとっての運転資金は、人間で言えば「血液」です。

人間に血液が必要なように、企業においても運転資金がなければ倒産してしまします。

銀行が考える運転資金とは

事業に必要なお金が「事業資金」

工場や機械など、人間で言えば身体にあたる設備に使う事業資金が「設備資金」

設備を動かす事業資金が「運転資金」

です。

そして、運転資金の中でも代表的なのが「経常運転資金」です。

経常資金以外の運転資金には

季節資金:季節要因がある仕入など(春物衣料の仕入、新茶、酒用米など)

決算資金:企業が決算で必要とする運転資金(納税資金など)

賞与資金:人件費は運転資金で、とくに賞与資金は運転資金融資で良く利用される

などがあります。

季節資金のような季節限定ではなく、日常的に事業を継続するために必要な運転資金が経常運転資金です。

「経常」という文字のとおり、常に必要となる運転資金なので、融資を受けた場合、返済期間は1年以上の長期になるのが一般的です。

銀行の事業資金融資でもやはり代表格で、言葉の意味や算出法など知らないと思わぬところでつまずく可能性もあります。

本来、運転資金は売上が回収できたら返済し、また必要になったら必要な期間だけ借りて・・・と、継続して繰り返されていくものです。これが実務では融資⇒回収の繰り返しとなり、顧客と銀行双方で事務手続き上においても負担になります。

そこで「経常的に必要なお金なら、融資の返済期限が来ても返済しないで、そのまま期間だけリセットすることにしよう」という論法で、書換(又は継続)するのが一般的です。

用語解説——————-

<参考:書換、継続とは?>

返済期限が到来したら、もう一度同程度の期間で融資しなおすこと

実務的には、手形貸付なら新しい手形に署名捺印し、古い手形を返却する。証書貸付も同じ。

——————-

黒字倒産を回避し資金繰りを安定させるためにも、自社にとって必要な運転資金額を計算しておくことが重要です。

経常運転資金の融資は、銀行の営業も積極的に売り込んできます。なぜなら経常的に必要な運転資金なので、融資するチャンスがあると考えるからです。

ところが経常運転資金の意味や、その計算方法、根拠を知らない経営者の人が意外と多く、「自社の運転資金をコントロールできない」「会社の実態が把握できていない」経営者だと、銀行員に見られかねません。

そこで、運転資金がどのように循環しているか、どのように計算するのかを解説します。

<運転資金の循環活動>

①手もとにある運転資金で、原材料を仕入れ商品に加工、あるいは完成した商品を仕入れる

②商品を販売し、その対価として代金を回収する

③仕入資金は買掛金や支払手形で後払いする

④売上代金は売掛金や受取手形で後払いする

⑤仕入資金の支払期限は来月。売上回収は2ヶ月後

⑥来月の支払いにまわせるお金がなくなる(資金ショート)

⑦銀行から融資を受けて仕入資金を支払う(経常運転資金融資)

⑧翌月に売上が回収できたら、次の仕入資金にする(再投入)

事業では上記のように運転資金というお金がぐるぐる回り(循環)つづけます。これを「運転資金の循環活動」といいます。

上記「運転資金の循環活動」のなかで、来月の支払いにまわせるお金がない状態を「資金ショート」と言います。

「代金が回収できれば支払可能だが、とにかく今はお金がない!」

これが、運転資金が足りなくなる理由です。

当然といえば当然ですが、この理屈がわからず、資金ショートしてから、あわてて銀行に融資申込みする経営者もいるのが現状です。

銀行から融資を受けて仕入代金を支払うのが、経常運転資金融資です。

用語解説———————————–

ちなみに、事業資金の循環活動のことを「回転」とも呼びます。

「回転期間」「回転率」という言葉を聞いた人もいると思います。これは財務分析で使われる用語で、「期間」とは年(1年)、「率」は月(1ヶ月)を表しています。

———————————–

では、次に計算式を用いて経常運転資金の算出について説明します。

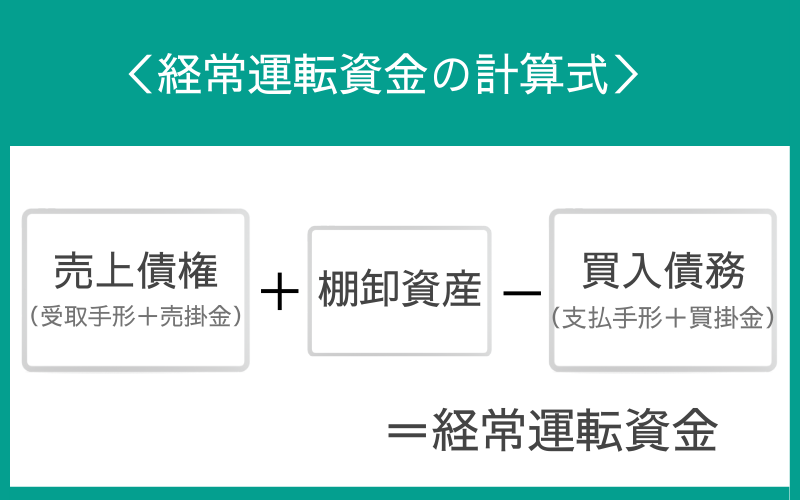

「経常運転資金は①売上債権と②棚卸資産の合計から③買入債務を引いた不足分」です。

買入債務、すなわち支払うお金が不足するので、経常運転資金融資が必要になります。

(参考 用語解説)———————————–

受取手形=平均月商×受取手形回収率×受取手形期間

売掛金=平均月商×売掛期間

棚卸資産=平均月商×売上原価率×在庫期間

*棚卸資産とは在庫のことです

支払手形=平均月商×売上原価率×支払手形発行率×支払手形期間

買掛金=平均月商×売上原価率×買掛期間

平均月商:通常は前期決算の平均月商(年商÷12)

(ただし決算後半年以上なら、直近3~6ヶ月の平均月商とする)

———————————–

では実際に数値を用いて経常運転資金を計算してみましょう。

小売業A社の現在の状況は下記のとおりです。ここからA社の経常運転資金を算出していきます。

①売上債権:受取手形1千万円 売掛金1千万円

②棚卸資産:商品在庫1千万円

③買入債務:支払手形3千万円 買掛金2千万円

<計算>

①売上債権(受取手形と売掛金)2千万円+②棚卸資産(商品在庫)1千万円ー

③買入債務(支払手形と買掛金)5千万円⇒

⇒①売上債権2千万円+②棚卸資産1千万円ー買入債務5千万円=▲2千万円

つまり2千万円の経常運転資金(融資)が必要となります。

銀行の担当者が新規開拓をしたい場合は、このように今後の支払いが大きくなるため、その補填として融資の検討を提案してくるケースがあります。

逆に自社が銀行の担当者へ提案する際は

①売上債権(受取手形と売掛金)4千万円+②棚卸資産(商品在庫)1千万円ー

③買入債務(支払手形と買掛金)3千万円

⇒①売上債権4千万円+②棚卸資産1千万円ー③買入債務3千万円=2千万円

ここで2千万円を日々の資金繰りで立て替えているので、つまり2千万円の経常運転資金を融資してほしいと話ができます。

銀行の融資は大きく「信用保証協会付き融資」と「プロパー融資」に分けることができます。また「手形貸付」「証書貸付」「当座貸越」などは融資手法のことです。

本質的な融資の種類には、資金使途の違いと目的(使途)の違いがあります。「設備資金」と「運転資金」では融資の種類がちがうので、審査方法も異なります。

設備資金は設備導入に必要な事業資金のことです。工場や機械など形ある設備(有形固定資産)だけでなく、ソフトウエアなど目に見えない設備(無形固定資産)などへの融資が設備資金融資です。

設備の内容や規模、また建築期間中から本格稼働まで時間がかかることも多く、一般的に設備資金の返済期間は10年から、長いものでは20年、30年になることもあります。

運転資金を借りるときの注意点を紹介します。

運転資金を借りるときは、使い道が妥当かどうかという点が重要なポイントになります。銀行に対して、資金使途が問題ないことを明示することが必要です。

そして、融資申込みの当初に伝えた使い道と、実際の使い道が違う場合は問題になります。程度にもよりますが、当初の資金使途以外に使うのは「流用」といってネガティブに見られますので注意が必要です。

経常運転資金を正確無比に算出でき、財務分析用語もすらすら出てくるなら別ですが、通常申込み金額は銀行が決めます。

大まかなヒアリングが済むと、決算書や試算表を分析して、銀行が融資可能額を決めるのがよくあるパターンです。

銀行と顧客のパワーバランス次第ですが、よほど有力な企業でもない限り 「これくらい貸して欲しい」と言われて融資するのではなく、「貸して欲しい」と言われたから融資できる金額を銀行が決めるケースが多いです。

では、融資の際に銀行はどのような点を見ているのか解説します。

銀行で決算書は隅から隅まで見ます。そのなかでも、融資審査の観点から一般論としてポイントを2つ挙げます。

銀行は決算書を見ると、「減価償却費が法律で定められた、正しい処理をされているか?」をチェックします。

「償却不足はないか?」というより「償却不足があるはず」という視点で、決算書の償却明細を事細かにチェックします。

「仮受金」「仮払金」といった科目は厳しくチェックされます。「仮」とは一時的という意味なので、いつかは帰結すべき科目に変わります。

たとえば仮受金1千万円が何年にもわたり決算書に計上されていたのが、実は同業者からの借入金だったと判明した場合、銀行の審査や格付作業のときにマイナス評価となり、融資に影響が出ます。

原則的には決算書とポイントは同じですが、触れておきたいのは「期間損益」です。

試算表は年度の途中、リアルタイムの業況が記載されています。年度の途中なので借入金利息や期末の配当や役員報酬など未反映です。

その状態ですでに赤字(期間損益で赤字)になっていると「期中ですでに赤字なら、決算期には大赤字になる。今のうちに取引を検討すべき」と、銀行の見方が厳しくなることもあります。

資金繰り表は、資金繰りをコントロールして、上手く運転資金を操作して回す(循環させる)ためにあります。

内容は決算書と同じで、スタートのお金(前期繰越金、資金繰り表なら前月繰り越し)から経費(運転資金)を引き、残ったお金が手元現預金として積み上がっていけば、事業は黒字と考えられます。

銀行では融資審査や、リスケ対応するとき銀行員が資金繰り表を作成して、申込をした会社の資金繰りをつかもうとします。

経営者にとって必要な運転資金について、解説してきました。運転資金のサイクルは以下のとおりです。

<運転資金の循環活動>

①手もとにある運転資金で、原材料を仕入れ商品に加工、あるいは完成した商品を仕入れる

②商品を販売し、その対価として代金を回収する

③仕入資金は買掛金や支払手形で後払いする

④売上代金は売掛金や受取手形で後払いする

⑤仕入資金の支払期限は来月。売上回収は2ヶ月後

⑥来月の支払いにまわせるお金がなくなる(資金ショート)

⑦銀行から融資を受けて仕入資金を支払う(経常運転資金融資)

⑧翌月に売上が回収できたら、次の仕入資金にする(再投入)

このサイクルや計算方法についての知識がないと、経営者としての資質まで疑われかねません。

「金のことは信頼できる部下に任せている」と堂々と話す経営者もいますが、そういった人が信頼していた部下に裏切られるのもよくある話です。

運転資金について知り、資金繰りの安定につなげましょう。

ご相談は無料です。お気軽にお声かけください。

Copyright© 2021 MAIN.co.ltd. All Rights Reserved.